【长文】年金简介(Annuity)

Bridge Sky-3156 09/19 9903

近年来,虽然金融风暴和经济萧条以及股市的衰败,但是各类年金销售增长,特别是指数年金(Index)的强力增长,原因之一是许多人把个人退休账户转为年金账户(Rollover)。路透社2011年11月8日报导,指数年金最近日益流行,其原因可能是它有一个吸引人的前景,即能够获得有竞争力的收入,又不受股票市场的拖累。通过提供股市获利的一部分,加上最低的回报率,他们试图填补定期存款收益和变动较大的股票市场之间的空隙。

2007年以来,美国经济陷入困境后,不少美国人开始慌了。美国一份调查显示,七成美国人最担心的是“老而无养”,特别是即将面临退休的婴儿潮一代。他们眼看财产大缩水,意识到退休后不但不能维持以往的生活水平,很可能限于困境。于是,许多机构以“生命不息,支付不止”为号召,积极推销年金,不仅保险公司卖,银行和证券公司也代销。

一.什么是年金(Annuity)? 年金(Annuity)是一种退休计划,所谓退休计划,国税局(IRS)有一条基本规定就是59岁半以前一般不可以拿出来(withdraw)。提前拿出来(early withdraw)今有10%的罚款,这条规定适用于几乎所有的退休计划,包括401K,403B,SIMPLE IRA,SEP IRA,IRA以及年金(Annuity)。 年金的主要好处是延税(tax-deferral),即只要不拿出来,就没有税的问题。有人说只延税最后还是要交税,没有什么差别,因而对年金很不以为然。其实,延税的威力是很大的主要表现为三点:

第一,现在你工作有收入,退休后不工作,一般人的收入都会减少。收入少了,税率也降下来了。现在交30%的税,退休后可能只交15%的税。

第二,即使税率相同,你是愿意现在交税,还是20年以后交?当然是20年以后交。因为由于通货膨胀的因素,20年后的10,000元可能只相当于今天的5,000。

第三,由于不需要每年交税,可以利滚利,其最终结果一定会比每年交税的效果好。 年金是一个大容器,既可以把non-qualified计划,即税后的钱放在里面,也可以把qualified计划,如IRA、SEP IRA放在年金中。因为是qualified计划,这种年金也可以抵税。还有人退休了,或换工作了,可以把后来的401K、403B rollover到年金中。这种rollover或transfer只是换个地方,不牵涉提前领取的问题,因而不会有税的问题,更不会有罚款。

二.年金的种类

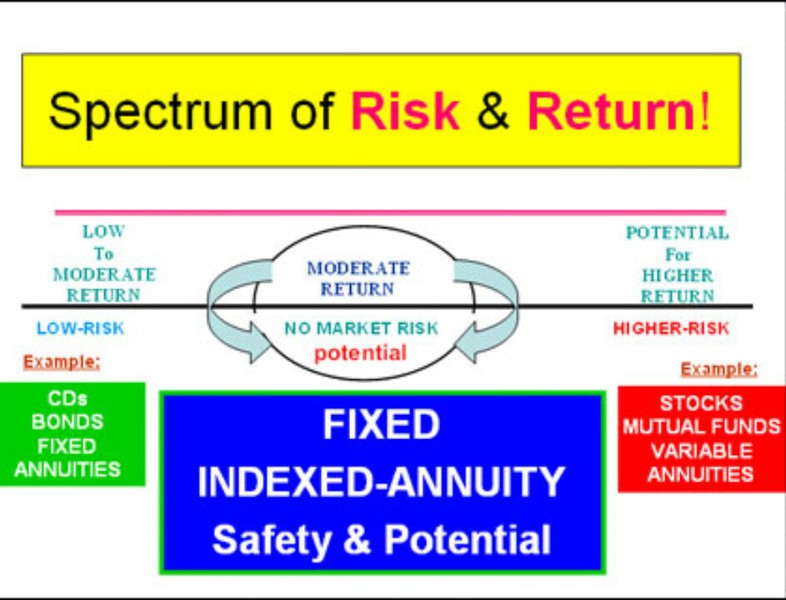

年金本来有两种,现在有三种,即可变年金(Variable Annuity)、固定年金(Fixed Annuity)与指数年金(Index Annuity)。这第三种是最近几年最为流行的。 先说第一种可变年金。你的钱投资在共同基金中,随市场波动,上下起伏可以很大。像2000-2002年,相对较稳定的标准普尔指数都跌掉了50%,而高科技股的纳斯达克指数在2000年时曾上冲到5000点。此后一路狂泻,2006年连鼎盛时的一半都不到, 直到今年才涨回来。如果你不幸把退休计划的钱放在这种高风险的指数基金中,那就惨不堪言。

而固定年金(Fixed Annuity)不随市场起舞,保险公司保证给你一个最低的利息,一般是3%左右,高的时候可能有4-5%,也就差不多到头了,不会赔钱,利息可能刚够弥补通货膨胀。但想获得更高的回报则不可能。

江山代有才人出,各领风骚若干年,财务保险市场也如此,近几年又出现了一种新的年金即指数年金(Index Annuity)。保险公司拿你的钱去投资,怎么投资跟你没有关係,但你的回报是跟着几大指数,如道‧琼斯,标普500或纳斯达克走。这些指数涨了,你也跟着涨,但会有一个Cap(上限),如年上限12%或月上限3%。超过的部分归保险公司,低于等于上限的部分归你。但保险公司保证,如果指数跌了,你不赔钱,value维持不变。如果说可变年金是波浪式的上下起伏,指数年金则像是爬楼梯,一级一级往上走,最多原地踏步,但不会跌下去。指数年金因为保证不赔钱,又可享受股市上涨时获得较高回报的特点,而在这几年大行其道。有些保险公司为抢占市场,还给3%、5%、甚至10%的一次性奖励(bonus),因而更受顾客青睐。

三. 年金的收费:

年金的收费依年金的种类而不同,下面就分别介绍之。

A)可变年金(Variable Annuity)。

上面说过可变年金是投在共同基金,value随市场起伏,赚多赚少都是你的,赔了也是你的。可变年金主要有两种收费,一是各种共同基金的管理费,又叫Expense Ratio。每种共同基金都需要有人操作,需要租办公室,打广告,付工作人员薪水,给基金经理发bonus,等等。这些都是基金的运作成本,是免不了的。共同基金可以没有Load (销售费) ,但一定会有管理费,区别在于管理费的大小。一般指数基金如S&P500,不进行主动管理,管理费很少,不到1%。而积极管理的aggressive基金,管理费一般都大于1%,甚至有2%,3%的。这笔管理费是不管股市涨跌一定要收的,而且投资人从statement中还看不出来,因为它直接扣掉了。比如说A基金这一年涨了8%,但在你的statement中只涨了6.5%;B基金当年跌了8%,你的statement中却跌了9.5%,这多出来的1.5%就是共同基金的管理费。

其二,可变基金还有其独有的Mortality Risk Fee。大家都知道共同基金的value是随市场起伏,可能涨也可能跌。如果是一般的共同基金,如401K中的共同基金,投资人一旦去世,受益人拿到的是投资人去世那一天的value,这一value极可能不是最高值。而在可变年金中,受益人得到的却是过去三年的最高值。去世时的现值与过去三年的最高值一般都有差距,而且可能会很大。看看2002年1999年共同基金的表现就知道了。这笔损失要由保险公司来承担。天下没有白吃的午餐,保险公司要承担这种风险,自然要收费,这就是所谓的Mortality Risk Fee,一般是1.4%左右。近来有些公司推出的保证每年涨6%,7%的产品也是一种可变年金,除了上面列举的共同基金管理费、Mortality Risk Fee外,还另外收0.35%—0.50%的Insurance Fee,因为它保证你的value一定按6%来增长。这样一来它的每年收费可能高达3.5%。此外,如果可爱变年金的balance少于一定的值,比如$25,000,保险公司会另外收行政费$30到$50一年,一般的共同基金也会收。

B)固定年金(Fixed Annuity):

这种年金保险公司不收任何费用,也没有行政费。保险公司拿你的钱去投资,其回报率一般来说会高于它的承诺给你的利息(一般在3%左右),所以保险公司不收费。其原理很像定期存款(CD)。

C)指数年金(Index Annuity):

近几年来非常走俏的指数年金一般也不收任何费用,既没有Load (销售费) ,也没有管理费(Expense Ratio),你的回报取决于你的所选定的某一种或几种指数基金的回报率。指数涨了,你也涨,有一个上限(Cap);指数跌了,保证你的value不变。既可享受股市大涨时你获得较高回报的好处,又避免股市下跌时你的损失,所以这几年非常畅销。有人问,那保险公司怎么赚钱?保险公司赚钱主要是在两方面,一是保险公司怎么投资与你没关係,它可以投在S&P500上,也可以投在别的地方,其回报可能大于SQP500。比如近几年卖指数年金最多的Alliant Life曾与高盛投资公司合资25亿美元买了中国工商银行10%的股份以打入中国市场,这就是它们看好中国市场,希望能获得长远的高额的回报。其二就是这种股票指数年金的CAP,回报率少于、等于这一CAP归你,超过的部分归保险公司,以cover它的运作成本。

四,年金的Surrender Period:

年金是一种退休计划,59岁末半以前,一般不可以拿出来,这是IRS的规定,同时所有的年金都有一个surrender period,这是各个保险公司自己的规定。在这个Surrender period 期间,你不可以把contract取消,把钱全部拿走或转到 (transfer or rollover) 到别的公司去。如果surrender period 未满期间,把钱转走,拿出来或cancel合约,都会面临保险公司的罚款。如果你未满59岁半就把所有钱取出来,则还会有IRS的罚款。Surrender period有5年、7年、10年等,取决于你买的是哪种产品。 本文介绍的各种年金的收费与罚款规定可在年金的销售说明书(prospectus)中找到,若是固定年金或股票指数年金则可在它的小册子或说明书中找到。

五.年金的税法规定:

年金的最大好处是延税,只要不拿出来就不用交税。59岁半以后你可以把年金中的钱取出来,这时就要交所得税(income tax)。 怎么算呢?这取决于年金是Qualified 计划,还是Non-qualified计划。若是Qualified计划,如401K、IRA、SEP等,则连本带利都要交税。交多少税则取决于你当年从年金中拿多少钱,再加上你其他的收入,包括社会保障金的收入,来决定你的税率。如果放在年金中的钱是税后的钱,则取出来时其增值部分要交税,本金不需要再交税。年金取钱时计算本与利采用的是LIFO(Last In, First Out),这是会计学上的术语,即后产生的利息先拿出来,最后取出来的算本金。举例说,你放进年金10万,最后变成18万,先把8万取出来,这8万当作增值,先交所得税,剩下的10万被当作本,以后拿出来时不用交税,这一点与人寿保险计算现金值相反。人寿保险采用FIFO(Fist In, First Out),把现金值取出来时先算成本,超过成本的算增值。

六.年金的提领:

与大多数退休计划一样,年金在59岁半以后可以拿出来,70岁半以后则必须往外拿钱,拿多少有最低限的要求(RMD),70岁时是3.65%,以后逐年增加,到80岁时是5.35%,90岁时则必须把8.77%的Value拿出来。IRS为什么要硬性规定你到时必须把钱取出来呢?因为退休计划都有延税的功能,如果你老不把钱拿出来,IRS就征不到税。

年金的提领方式多种多样,你可以一次性全部取出来,也可以分10年,20年或Life time把年金中的钱拿完,取节于你所买年金的规定,也取节于你自己的考虑.如果你选终身收入(Life time income)提取法,保险公司则根据人的预期寿命,再根据你的年龄,算出一年要付你多少钱。保险公司保证在你的有生之年一定会每年给一笔数额相同的钱。如果你活过了美国人的平均预期寿命,则你赚了,因为只要你还活着,不管90岁,还是100岁,保险公司一定要付你钱。如果你没到平均寿命,则你亏了,未付完的钱归保险公司。这有点像赌博,当然,你也可以选择不赔不赚的提领方式,未领完的钱归受益人。需要说明的是你在购买年金当时并不需要决定哪种拿钱方式,只是在开始拿钱时再选择合适的拿钱方式。

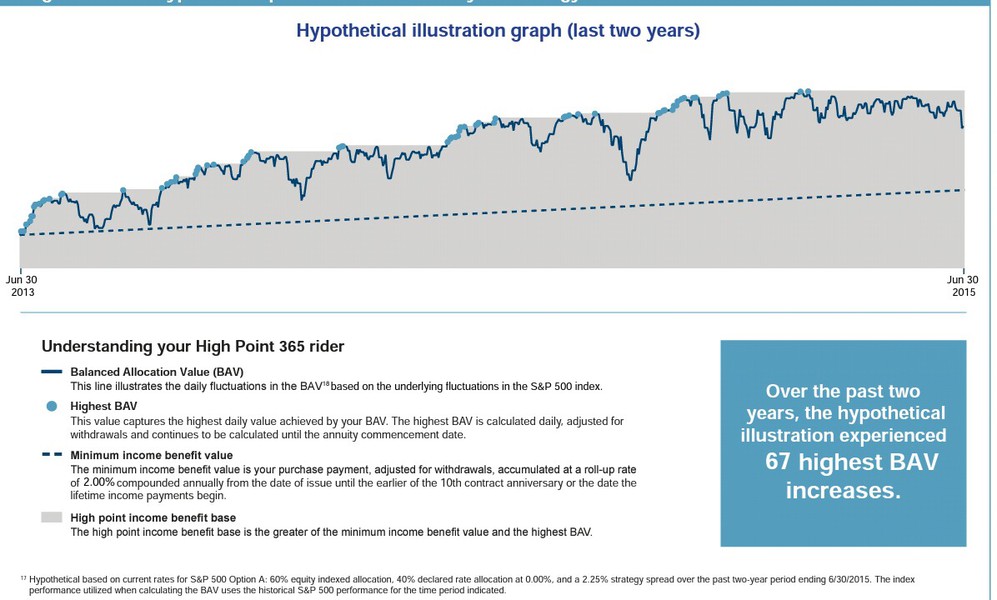

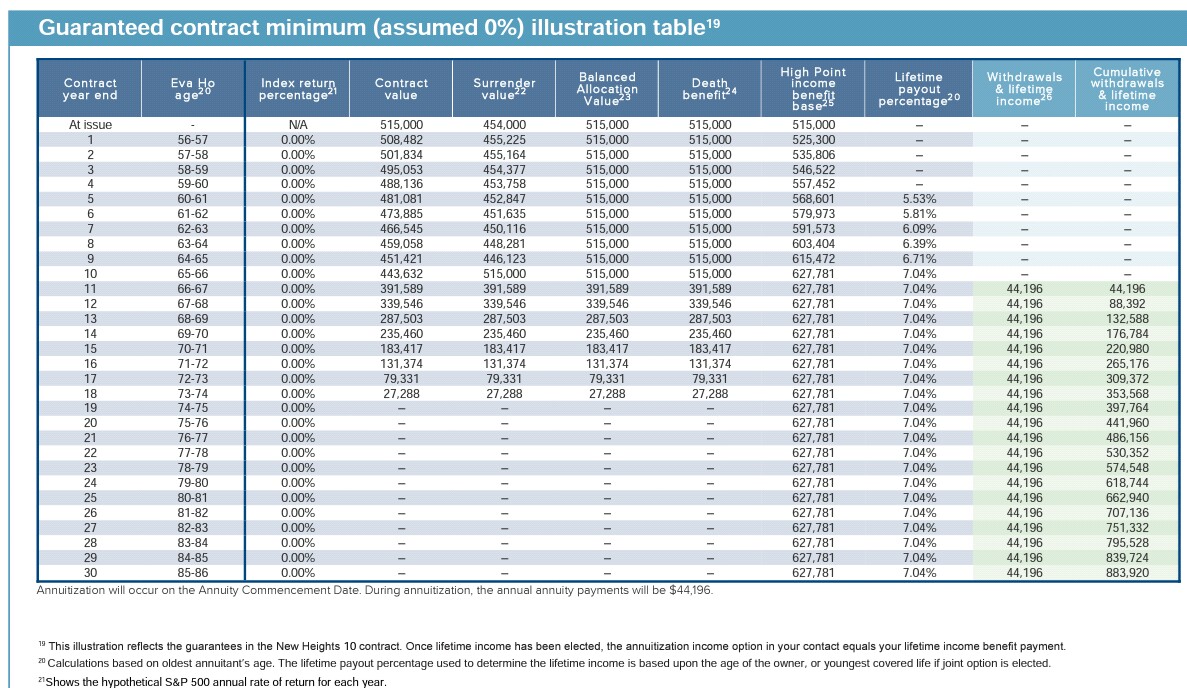

一位55岁的女生,她的退休金里有50万美金,在接近退休年龄的她最怕就是退休金随着股市下跌而亏掉。如果放在银行里,10年以后基本还是50万,如果她每年花5万,75岁那年也就花光了。 如果她把这50万转到一个指数年金(Indexed Annuity)里:

1)开户的时候马上得到3%的奖金,年金合同从$515,000开始计算。

2)利息以参照24个月的S&P500指数(2年)计算。如果指数跌了,合同不受损失。另一方面,任何一天超过前面历史的最高值,就以当日指数成长计算。 这种Daily Locked -In no-cap strategy 从2013年6月到2015年6月的2年内,一共刷新了67次的记录。

如果按照过去20年,S&P500每年超过8%的成长计算,这位女士的50万在她65岁时,已经延税成长到$86万多,按照每年7.04%的比例,保险公司保证她每年可以拿6万多的退休金。她再也不用担心老了没有钱花的担忧,如果要花更多的钱,只要保持健康长寿就好!

做最坏的打算,有两种情况发生:

选购年金请找一位有经验的财务顾问,因为他们比单纯的人寿保险经纪有更多的执照和管道帮您分析和比较退休金账户和各种年金。