2024т╣┤т║дуџёУх░тІбТђјТеБ№╝їТћфтІЋуЮђС║║тђЉТх«У║ЂУѕЄСИЇт«ЅтЁеуџёт┐Ѓсђѓ

уЋХСИІС║║тђЉУїХСйЎжБ»тЙїжЃйтюеУејУФќ2024т╣┤уџётЄХжџф№╝їуб║т»дСИЇУФќтЙъуХЊТ┐ЪсђЂТћ┐Т▓╗сђЂСИќуЋїТа╝т▒ђт▒ѓжЮб№╝їжѓёТў»уЏ«тЅЇТГБтюежђ▓УАїуџёуЃЈС┐ёТѕ░уѕГ№╝їжў┐С╗ЦУАЮуфЂ№╝їСИГУЈ▓тЇЌТхиСИіуБеТЊдуГЅуГЅ№╝їСИГуЙјжФўт▒цУѕіжЄЉт▒▒ТюЃтћћТў»тљдтдѓТюЪУѕЅУАї№╝їС║ЉС║Љуе«уе«№╝їуИ▒УДђСИќуЋї№╝їС╝╝С╣јуюІСИЇтѕ░ТюЅС╗ђж║╝ТГБжЮбуџёТјетІЋУХетІб№╝їтЈЇУђїСИќуЋїС╗╗СйЋСИђтђІТўЊуѕєж╗ъжЃйТюЅтЈ»УЃйжЄђТѕљСИќуЋїу┤џуЂйжЏБРђд.сђѓ

тљёСйЇуюІт«ўт░ЇТГц№╝їТђјж║╝уюІ№╝Ъ

Тќ░тєауќФТЃЁтљјуџёСИГтюІуХЊТ┐Ътџ┤жЄЇСИІТ╗Љ№╝їуХЊТ┐ЪТи▒жЎитЇ▒ТЕЪ№╝їуЅ╣тѕЦТў»Тѕ┐тю░ућбтИѓта┤№╝їУбФТЅЊтЏътјЪтъІ№╝їУЎЋТќ╝УАїТЦГжЄЇуЂйтЇђсђѓ

СИГтюІТѕ┐тю░ућбтИѓта┤тюе2015т╣┤уџёС╗иТа╝т║ћУ»ЦТў»СИђСИфт╝║Тћ»ТњЉсђѓ

2015~2016т╣┤ТїЂу╗ГТХе№╝їуЏ┤тѕ░2017т╣┤2ТюѕСИ║жѓБТ│буџёт│░тђ╝№╝їС╗иТа╝тЄаС╣ју┐╗уЋфсђѓ уЋХСИІТюЅУЕЋУФќУфЇуѓ║№╝џ

ТїЅТјеТИгУДЅтЙЌтїЌС║гТѕ┐С╗иС╝џУиїтѕ░2012т╣┤№╝ї

СйєТў»2015т╣┤тЅЇС╣░уџёС║║СИЇу«ЌС║ЈС║є№╝їУхиуаЂСйЈС║є10т╣┤сђѓ

уЏ«тЅЇтЏ»тЁДТюЅС║║Тђ╗ТІ┐СИГтюІуџёуХЊТ┐ЪтЇ▒ТЕЪУѕЄТ│АТ▓Фу╗ЈТхјТЌХуџёТЌЦТюгуЏИТ»ћ№╝їуЋХуёХ№╝їжђЎС╣ЪТў»СИђуе«тѕєТъљТеАт╝Ј№╝їтЁХт«ътЅЄСИЇуёХ№╝їСИГтюІтцДжЎИуџёуХЊТ┐ЪжФћжЄЈТЅђућбућЪуџётЇ▒ТЕЪТхитў»№╝їСИђТЌдуЎ╝ућЪт░ЄТ»ћТЌЦТюгжѓБТЌХтђЎТ│АТ▓ФТЏ┤тцД№╝їтЁ│жћ«Тў»УЇЅТ░ЉУђЂуЎЙтДЊт░ЄТ»ћТЌЦТюгуЎЙтДЊТЅ┐тЈЌуџёУІджЏБТЏ┤жЄЇсђѓТѕЉС╗гт░ЄС╝џТ»ћТЌЦТюгС╗ўтЄ║уџёС╗БС╗иТЏ┤ТЃеуЃѕсђѓ

тјєтЈ▓тњїу╗ЈТхјуџётЉеТюЪСИЇтЈ»жЂ┐тЁЇ№╝їСИќуЋїТа╝т▒ђуџёУйЅУ«іт░ЄСИЇтЈ»жђєУйЅсђѓ

СИГтюІ90т╣┤С╗БуџётЏйС╝ЂСИІт▓ЌТй«№╝їтиЦС║║жџјт▒цС╗ўтЄ║С║єС╗БС╗исђѓ

УђїС║ј85тљј-95тљј-00тљјтЄ║ућЪуџёСИЅС╗БС║║№╝ѕтЂЄУеГтЇЂт╣┤уѓ║СИђС╗БС║║№╝Ѕ№╝їтЈѕт░ЄТѕљСИ║уѓ║тјєтЈ▓тњїу╗ЈТхјС╗ўтЄ║С╗БС╗иуџёСИЅС╗БС║║№╝їУф░С╣ЪТћ╣тЈўСИЇС║єуХЊТ┐ЪуџёУёѕухАУх░тљЉсђѓ

СИфС║║УЇЅТ░ЉтюеТЌХС╗БуџёТ┤фТхЂжЄїтЈфТюЅУбФТи╣Т▓АуџётЉйУ┐љ№╝їТЅ┐тЈЌсђЂТјЎТЅјсђЂтдѓТх«УљЇСИђТеБУбФУц▒ТїЪУАЮУх░№╝їТюђтЙїТ▓ЅуЕЇТќ╝Т┐ЂТ│ЦС╣ІСИІ№╝їжђЎт░▒Тў»ТГИт«┐№╝їС║║Тў»ТИ║т░Јуџё№╝їТЊІСИЇСйЈтцДТЎѓС╗БуџёТ┤фТхЂсђѓ

№йъжГЂуюЂт▒▒т»е

жГЂуюЂт▒▒т»еТјеУќд№╝џсђіСИђт«ХС╣ІУеђ┬иТіЋУ│Єт╣╗УФЄсђІ

жЂјтј╗т░ЇСИГтюІуџёТюфСЙєуХЊТ┐ЪУХетІбТЏЙТюЅСИцСИфжбёТхІ№╝џ

тЁХСИђТў»ТюфТЮЦТѕ┐тГљСИЇтђ╝жњ▒сђѓ

тЁХС║їт░▒Тў»тЇЂт╣┤С╗ЦтљјСИГтЏйТюђтцДуџёж║╗уЃдТў»тЂЦт║ижЌ«жбўсђѓ

Тѕ┐ућбС╗ЦтЈіТЋ┤тђІСИГтюІТѕ┐тю░ућбТЦГуџётЏ░тбЃ№╝їУ┐ЎСИфжаљТИгтЪ║Тюгти▓у╗Јт«ъуј░С║є№╝їС║║тђЉжЕџУд║уЎ╝уЈЙУ║ФУЙ╣ТюЅУ┐юУДЂуџёжЃйти▓у╗ЈуДЪТѕ┐СйЈСИЇС╣░Тѕ┐С║є№╝їТ┤╗ТўјуЎйуџёС║║С╝џтЈЉуј░тЏцТѕ┐С║ДУ»ЂТ▓АС╗ђС╣ѕТёЈС╣ЅсђѓУђїуј░тюеуџёжБЪтЊЂтЇФућЪ№╝їуЕ║Т░ћт«ЅтЁе№╝їТ░┤У┤ежЌ«жбў№╝їтїЁТІгт┐ЃуљєуќЙуЌЁРђдРђдТЅЇТў»С║║жАъСИќуЋїуј░тюеТюђжюђУдЂтЁ│т┐ЃУѕЄУДБТ▒║уџётЋЈжАї

уј░тюет╣┤Уй╗С║║тЈ»УЃйТёЪУДЅСИЇтЄ║тЋЦ№╝їуГЅтєЇУ┐ЄтЇЂтЄат╣┤№╝їСИіт▓ЂТЋ░тљј№╝їС╗ќтђЉжђЎС╗БС║║С╝џтЈЉуј░тЏаСИ║жБЪућеТ»њжБЪтЊЂтцфтцџтљёуДЇуЎїуЌЄ№╝їтЂЦт║иТЅЇТў»Сйатћ»СИђТюђтцДуџёУ»ЅТ▒ѓ№╝їтЁХС╗ќуџёжЃйСИЇС╝џтЙѕжЄЇУдЂ№╝їУђїуј░тюеТІЦТюЅтЂЦт║иуџёС║║тђЉСИђт«џУдЂуЪЦУХ│УѕЄТёЪТЂЕсђѓ

жѓБж║╝№╝їТѕЉтђЉтЏътѕ░т░ЇУ▓Ат»їуџётєЇУфЇуЪЦУѕЄт░Јтї»ухљсђѓ

У┤бт»їтЈќтє│С║јТъЂт░ЉуџётцДжФўТй«№╝їт╣ИудЈтЈќтє│С║јУЙЃтцџуџёт░ЈжФўТй«№╝Ђ

ТіЋУ│ЄтѕєТъљУБ╣УЁ│тИЃтєЁт«╣у╣ЂТЮѓт╣йжЋ┐№╝їтЁѕУАїт░Ју╗Њ№╝џ

1сђЂУ┤бт»їтЈќтє│С║јт╣Ёт║д№╝їУђїжЮъжбЉујЄсђѓтЇ│№╝џТъЂт░ЉуџётцДжФўТй«сђѓ

т░ЉТЋ░СИІТ│еУЙЃтцДуџёТіЋУхё№╝їТъёТѕљС║єСИђСИфС║║СИ╗УдЂуџёУ┤бт»їсђѓ

2сђЂт╣ИудЈтЈќтє│С║јжбЉујЄ№╝їУђїжЮът╝║т║дсђѓтЇ│№╝џУЙЃтцџуџёт░ЈжФўТй«сђѓ

тєЇтцДуџётЇЋТгАт╣ИудЈС║ІС╗Х№╝їТїЂу╗ГуџёТЌХжЌ┤С╣ЪСИЇС╝џТ»ћУЙЃт░ЈуџёжЋ┐тцфС╣Ёсђѓ

3сђЂтдѓСйЋУДБтє│С║їУђЁС╣ІжЌ┤уџёРђютє▓уфЂРђЮ№╝їтє│т«џС║єСйаТГцућЪТѕљСИ║СИђСИфС╗ђС╣ѕТаиуџёС║║сђѓ

СИђсђЂС╗јСИцСИфСЙІтГљ№╝їуюІуГ╣уаЂтѕєжЁЇуџёжЄЇУдЂТђД

У»ЌС║║тѕФТХЁтГБтЁІТЅўтцФ№╝їТў»уггСИђТюгС┐ёуйЌТќ»ТЋ░тГджџЙжбўжЏєуџёСйюУђЁ№╝їСИІжЮбТў»С╗ќтЄ║уџёжбў№╝џ

СИЅтДљтд╣тљёУЄфтЇќжИАУЏІ№╝їтѕєтѕФТюЅ10СИфсђЂ30СИфсђЂ50СИф№╝їТЈљтЄ║УдЂТ▒ѓ№╝џ

1сђЂС╗╗СйЋТЌХтђЎу╗ЪСИђжћђтћ«С╗иТа╝№╝Џ

2сђЂТюђу╗ѕТ»ЈСИфС║║ТћХтѕ░уџёТђ╗жњ▒ТЋ░СИђТаитцџ№╝Џ

3сђЂтЇќтЇЂСИфжИАУЏІуџёТђ╗жњ▒ТЋ░СИЇт░ЉС║ј10тѕєжњ▒№╝їтЇќ90СИфжИАУЏІуџёТђ╗жњ▒ТЋ░СИЇт░ЉС║ј90тѕєсђѓ

У»ижЌ«тдѓСйЋтЇќ№╝Ъ

У┐ЎжЂЊРђюу«ђтЇЋРђЮуџёжбўС╝╝С╣јТюЅуѓ╣тё┐тЦЄТђф№╝џ

ТЅІСИіуџёТюгжњ▒ти«тѕФжѓБС╣ѕтцД№╝їУђїСИћРђюу╗ЪСИђС╗иТа╝РђЮ№╝їТђјС╣ѕтЈ»УЃйтЇќтЄ║СИђТаиуџёТћХтЁЦ№╝Ъ

тєЇуюІСИфТг║жфЌТђДТЏ┤т╝║уџёжбўуЏ«

ућ▓тњїС╣ЎТ»ћТІ╝ТіЋУхёТ░┤т╣│№╝їСИцС║║тљёТюЅ110СИЄТюгжЄЉ№╝їС╗ЦСИІТў»СИцС║║У┐Єтј╗СИцт╣┤уџёУѓАтИѓТѕљу╗Е№╝џ

№╝ѕуггСИђт╣┤№╝Ѕ№╝џ

ућ▓ТіЋУхё10СИЄ№╝їУхџ4СИЄ№╝їтЏъТіЦујЄ40%№╝Џ

С╣ЎТіЋУхё100СИЄ№╝їУхџ35СИЄ№╝їтЏъТіЦујЄ35%

У«║тЏъТіЦујЄ№╝їућ▓УјиУЃюсђѓ

№╝ѕуггС║їт╣┤№╝Ѕ№╝џ

ућ▓ТіЋУхё100СИЄ№╝їУхџ25СИЄ№╝їтЏъТіЦујЄ25%№╝Џ

С╣ЎТіЋУхё10СИЄ№╝їУхџ2СИЄ№╝їтЏъТіЦујЄ20%

У«║тЏъТіЦујЄ№╝їтЈѕТў»ућ▓УјиУЃюсђѓ

У┐ЎжЂЊРђюу«ђтЇЋРђЮуџёжбўС╝╝С╣јС╣ЪТюЅуѓ╣тё┐тЦЄТђф№╝џ

уюІУхиТЮЦСИцУй«жЃйТў»ућ▓УјиУЃю№╝їтЈ»Тў»тєЇСИђу«Ќ№╝џ

ућ▓СИцт╣┤СИђтЁ▒УхџС║єРђю4+25=29СИЄРђЮ№╝Џ

С╣ЎСИцт╣┤СИђтЁ▒УхџС║єРђю35+2=37СИЄРђЮсђѓ

Т»Јт╣┤ТіЋУхётЏъТіЦујЄжЃйТў»Ухбт«Хуџёућ▓№╝їтЈЇУђїтюеТЋ┤СйЊТѕљу╗ЕСИіУЙЊу╗ЎС║єС╣Ўсђѓ

СИ║С╗ђС╣ѕ№╝Ъ

тЁ│С║југгСИђжбўРђютЇќжИАУЏІРђЮ№╝џ

т░йу«АС╗╗СйЋТЌХтђЎт┐ЁжА╗ТЅДУАїуЏИтљїуџёС╗иТа╝№╝їСйєжИАУЏІт░ЉуџётДљтд╣№╝їтЈ»С╗ЦтюеС╗иТа╝СйјуџёТЌХтђЎт░ЉтЇќжИАУЏІ№╝їУђїтюеС╗иТа╝жФўуџёТЌХтђЎтцџтЇќжИАУЏІ№╝їС╗јУђїт«ъуј░тљїТаиуџёТђ╗жћђтћ«жбЮсђѓ

СЙІтдѓ№╝їт╝ђтДІтцДт«ХжЃйтЇќСИђтЮЌжњ▒СИђСИфжИАУЏІуџёТЌХтђЎ№╝їТІЦТюЅ10СИфжИАУЏІуџётд╣тд╣СИђСИфжЃйСИЇтЇќ№╝їТІЦТюЅ50СИфжИАУЏІуџётДљтДљтЇќТјЅС║є45СИфсђѓ

тйЊтцДт«ХжЃйтЇќтЇЂтЮЌжњ▒СИђСИфжИАУЏІуџёТЌХтђЎ№╝їтЈфТюЅ10СИфжИАУЏІуџётд╣тд╣С╗ЦжФўС╗итЇќТјЅ10СИф№╝їТІЦТюЅ50СИфжИАУЏІуџётДљтДљтЈфтЅЕСИІ5СИфтЈ»С╗ЦтЇќжФўС╗исђѓ

тЁ│С║југгС║їжбўРђюТіЋУхёPKРђЮ№╝џ

т░йу«АтюеТ»ЈСИфт╣┤т║дућ▓жЃйУхбтЙЌС║єУЃютѕЕ№╝їСйєТў»жЄЇуѓ╣тюеС║јС╗ЊСйЇуџётѕєтИЃсђѓ

т»╣Т»ћУђїУеђ№╝їуггСИђт╣┤т»╣ућ▓С╣ЎСИцС║║жЃйТў»тЦйУ┐љТ░ћуџёСИђт╣┤№╝Џ

СйєТў»С╣ЎтюетЦйУ┐љТ░ћуџёУ┐ЎСИђт╣┤СИІС║єТЏ┤тцДуџёУхїТ│е№╝Џ

ТЅђС╗Цт░йу«АуггСИђт╣┤С╣ЎуџётЏъТіЦујЄС╣ЪСйјС║јућ▓№╝їСйєТў»тЏъТіЦуџёу╗Ют»╣тђ╝тЇ┤У┐южФўС║јућ▓сђѓ

С╗ЦСИіУ┐ЎСИцСИфСЙІтГљУ»┤Тўј№╝џ

жЮбт»╣тљїТаиуџёТю║жЂЄ№╝їтЇ│Сй┐Тў»тцёС║јУхёТ║љтіБті┐уџёСИђТќ╣№╝їтЂЄтдѓУЃйтцЪтѕЕућеуГ╣уаЂуџётѕєжЁЇ№╝їС╣ЪУЃйУјитЙЌТЏ┤тЦйуџётЏъТіЦсђѓ

С║їсђЂУ┤бт»їтЈќтє│С║јТъЂт░ЉуџётцДжФўТй«

тдѓСИіТЅђУ┐░№╝їтюетЁ│жћ«уј»УіѓСИІтцДТ│е№╝їУЃйтцЪУ«ЕСйатюеТІЦТюЅуЏИтљїТѕќУЙЃт░ЉжИАУЏІТЌХТ»ћт»╣ТЅІУхџТЏ┤тцџжњ▒сђѓ

У┐ЎжЄїтїЁТІгСИцСИфУдЂуѓ╣№╝џ

1сђЂтЈЉуј░ж▒╝тцџуџётю░Тќ╣сђѓ

ТЅЙт»╗ТюЅтЪ║уАђТдѓујЄС╝ўті┐уџёжбєтЪЪсђѓ

2сђЂтюеж▒╝тцџуџётю░Тќ╣СИІТЏ┤тцџТ│есђѓ

тЪ║жЄЉу╗ЈуљєС║║тЙиж▓ЂУѓ»у▒│тІњУ»┤№╝џРђюТѕЉС╗ју┤буйЌТќ»У║ФСИітГдтѕ░тЙѕтцџ№╝їСйєтЈ»УЃйТюђСИ║жЄЇУдЂуџёт╣ХСИЇТў»СйаТў»т»╣У┐ўТў»жћЎ№╝їУђїТў»тюеСйаТГБуА«ТЌХСйаУхџС║єтцџт░Љ№╝їУђїжћЎУ»»ТЌХСйаУхћС║єтцџт░Љжњ▒сђѓРђЮ

С║Іт«ъСИі№╝їтйЊт╣┤уІЎтЄ╗УІ▒жЋЉуІѓУхџ10С║┐уџётѕЏТёЈтЈіТЊЇуЏўУђЁ№╝їуџєСИ║тЙиж▓ЂУѓ»у▒│тІњсђѓжѓБС╣ѕ№╝їу┤буйЌТќ»тЂџС║єС╗ђС╣ѕ№╝Ъ

тЙиж▓ЂУѓ»у▒│тІњтюеТ╝ћУ«▓СИГуД░№╝їтйЊТЌХу┤буйЌТќ»ТЅђтЂџуџёС║цТўЊСИГ№╝їу║д90%жЃйТў»С╗ќуџёуѓ╣тГљ№╝їСйєу┤буйЌТќ»Т»ћС╗ќРђюТЏ┤ТюЅУЃєРђЮсђѓ

тюежѓБСИфРђюу┤буйЌТќ»тцДТѕўУІ▒Та╝тЁ░тц«УАїРђЮуџёС╝атЦЄТЋЁС║ІСИГ№╝їтЙиж▓ЂУѓ»у▒│тІњуџё15С║┐уЙјтЁЃТі╝Т│етЇ│т░єтѕ░ТюЪтЁЉС╗ў№╝їТГБУђЃУЎЉУ┐ЏСИђТГЦтбътіатц┤т»ИТІетцЄ№╝їућџУЄ│т╗║У««ТііТЅђТюЅжњ▒жЃйТі╝СИісђѓ

уёХУђї№╝їу┤буйЌТќ»тЇ┤У«цСИ║У┐ЎРђютцфУЇњУ░гС║єРђЮ№╝џ

РђюСйауЪЦжЂЊУ┐ЎуДЇС║ІТЃЁтцџС╣ЁТЅЇУЃйтЄ║уј░СИђТгАтљЌ№╝ЪРђЮ

РђюС┐Ат┐ЃтЇЂУХ│СйєТў»тЈфТіЋтЁЦтЙѕт░Јтц┤т»И№╝їУ┐ЎС╣ѕтЂџТў»Т▓АТюЅжЂЊуљєуџёсђѓРђЮ

Тюђу╗ѕС╗ќС╗гтіаСИіТЮаТЮє№╝їТі╝СИіС║є100С║┐уЙјжЄЉ№╝їт╣ХтцДУјитЁеУЃюсђѓ

у┤буйЌТќ»уџёуГќуЋЦт░▒Тў»РђћРђћРђюСИЊТћ╗УдЂт«│РђЮ№╝Ђ

ти┤УЈ▓уЅ╣тюе2010т╣┤тєЎу╗ЎУѓАСИюуџёС┐АСИГтєЎтѕ░№╝џРђютЦйТю║С╝џСИЇтИИТЮЦ№╝їтцЕСИіТјЅждЁжЦ╝ТЌХ№╝їУ»иућеТ░┤ТАХтј╗ТјЦ№╝їУђїСИЇТў»ућежАХжњѕсђѓРђЮ

ТѕЉТѕЈуД░у┤буйЌТќ»тњїти┤УЈ▓уЅ╣Тў»Рђюу┤бУЈ▓уЅ╣РђЮ№╝џС╗ќС╗гжЃйТў»жѓБуДЇС╝║Тю║УђїтіесђЂтњгСйЈт░▒СИЇТћЙтЈБуџёУЄ┤тЉйТђДТћ╗тЄ╗тіеуЅЕсђѓ

РђютйЊСйат»╣СИђугћС║цТўЊтЁЁТ╗АС┐Ат┐ЃТЌХ№╝їт░▒УдЂу╗Ўт»╣Тќ╣УЄ┤тЉйСИђтЄ╗сђѓРђЮ

тй╝тЙЌ┬иУњѓт░ћтюесђіС╗јжЏХтѕ░СИђсђІжЄїТђ╗у╗Њ№╝џ

AсђЂтЈфТЅЙТюђтЦйуџё№╝їтЏаСИ║ТюђтЦйуџёС║ДућЪС║єТЏ┤тцџуџёС╗итђ╝сђѓ

BсђЂУ┐ЎСИфСИќуЋїжЂхтЙфт╣ѓТгАТ│ЋтѕЎ№╝џСИђт░ЈжЃетѕєуџётЁгтЈИт«їУЃютЁХС╗ќТЅђТюЅтЁгтЈИС╣Ітњїсђѓ

С╗ќућ▒ТГцТђ╗у╗ЊтЄ║С║єСИђСИфжБјжЎЕТіЋУхёУДётѕЎ№╝џ

тЈфТіЋУхёу╗ЎУјитѕЕтЈ»УЙЙТЋ┤СИфТіЋУхётЪ║жЄЉТђ╗тђ╝уџёТюЅТйютіЏуџётЁгтЈИсђѓ

У┐ЎСИфУДётѕЎуџётЈЇСЙІТў»№╝џ

т«ЅтЙижЄїТБ«┬ижюЇТ┤Џу╗┤УїеТіЋУхётЪ║жЄЉу╗ЎInstagramтЁгтЈИТіЋУхёС║є25СИЄуЙјтЁЃ№╝їтљјТЮЦУхџтѕ░С║є7800СИЄуЙјтЁЃ№╝їСИцт╣┤СИЇтѕ░УјитЙЌ312тђЇуџётЏъТіЦсђѓ

жЌ«жбўТў»№╝їт«ЅтЙижЄїТБ«уџётЪ║жЄЉУДёТеАТў»15С║┐уЙјтЁЃ№╝џтдѓТъютЈфт╝ђтЄ║25СИЄуЙјтЁЃуџёТћ»уЦе№╝їжѓБС╣ѕт«ЃтЙЌТЅЙтѕ░19СИфInstagram№╝їТЅЇУЃйТћХТћ»т╣│УААсђѓ

ТЅђС╗Ц№╝їжЄЇуѓ╣СИЇТў»312тђЇтЙѕтцџ№╝їУђїТў»25СИЄуЙјтЁЃтцфт░Љсђѓ

тй╝тЙЌ┬иУњѓт░ћуџётЪ║жЄЉтЈфтЁ│Т│е5-7т«ХС╝ЂСИџ№╝їтЏаСИ║У┐ЎС║ЏС╝ЂСИџтЁиТюЅуІгуЅ╣уџётЪ║ТюгжЮб№╝їТюфТЮЦтЈ»УЃйТІЦТюЅТЋ░тЇЂС║┐уЙјтЁЃуџёС╗итђ╝сђѓ

ти┤УЈ▓уЅ╣ТЏЙУ»┤№╝їТ»ЈСИфТіЋУхёС║║жЃйт║ћУ»ЦтЂЄУ«ЙУЄфти▒ТЅІСИГтЈфТюЅСИђт╝атЈ»С╗ЦТЅЊСИф20СИфуџёТіЋУхётє│уГќтЇА№╝їТ»ЈтЂџСИђТгАТіЋУхёт░▒тюетЇАуЅЄСИіТЅЊСИђСИфТ┤ъ№╝їућет«їСИ║ТГбсђѓ

жЌ«жбўТЮЦС║є№╝їтй╝тЙЌ┬иУњѓт░ћУЄфти▒ТіЋУхёFacebook№╝їУхџС║єтцДжњ▒№╝їСйєтЇ┤Т▓АУЃйТііТЈАТю║С╝џ№╝їу╗Ду╗ГтіажЄЇТ│е№╝їућџУЄ│тюеFacebookСИітИѓтљјУ┐ЄТЌЕТњцжђђсђѓ

Т»ЋуФЪ№╝їТіЋУхёСИЇТў»тЂџТЋ░тГджбў№╝їУђїТў»жЮбт»╣СИЇуА«т«џТђДтј╗СИІТ│есђѓ

сђіС╗јжЏХтѕ░СИђсђІТќЄуФау«ђС╗І№╝џ

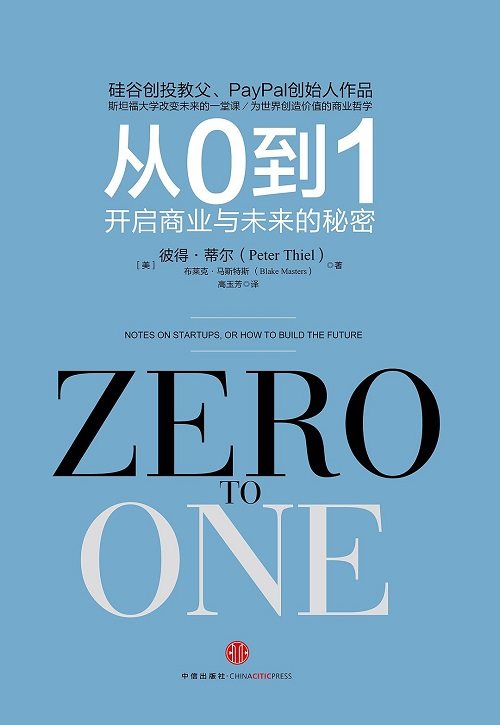

сђїС╗ј0тѕ░1№╝їСИ║УЄфти▒тѕЏжђаТЌажЎљуџёТю║С╝џСИјС╗итђ╝№╝Ђ

PaypalтѕЏтДІС║║сђЂFacebookуггСИђСйЇтцќжЃеТіЋУхёУђЁтй╝тЙЌРђбУњѓт░ћтюеТюгС╣дСИГУ»ду╗єжўљУ┐░С║єУЄфти▒уџётѕЏСИџтјєуеІСИјт┐ЃтЙЌ№╝їтїЁТІгтдѓСйЋжЂ┐тЁЇуФъС║ЅсђЂтдѓСйЋУ┐ЏУАїтъёТќГсђЂтдѓСйЋтЈЉуј░Тќ░уџётИѓтю║сђѓсђіС╗ј0тѕ░1сђІУ┐ўт░єтИдСйауЕ┐УХітЊ▓тГдсђЂтјєтЈ▓сђЂу╗ЈТхјуГЅтцџтЁЃжбєтЪЪ№╝їУДБУ»╗СИќуЋїУ┐љУАїуџёУёЅу╗ю№╝їтѕєС║ФтЋєСИџСИјТюфТЮЦтЈЉт▒Ћуџёжђ╗УЙЉ№╝їтИ«тіЕСйаТђЮУђЃС╗ј0тѕ░1уџёуДўт»є№╝їтюеТёЈТЃ│СИЇтѕ░С╣ІтцётЈЉуј░С╗итђ╝СИјТю║С╝џсђѓ

ТЈГт╝ђтѕЏТќ░уџёуДўт»є№╝їУ┐ЏтЁЦтй╝тЙЌРђбУњѓт░ћжбаУдєт╝ЈуџётЋєСИџСИќуЋї№╝џ

тѕЏТќ░СИЇТў»С╗ј1тѕ░N№╝їУђїТў»С╗ј0тѕ░1

тЁеуљЃтїќт╣ХСИЇтЁеТў»У┐ЏТГЦ

уФъС║ЅТЅ╝ТЮђтѕЏТќ░

РђюС║ДтЊЂС╝џУ»┤У»ЮРђЮТў»У░јУеђ

тц▒У┤ЦУђЁТЅЇтј╗уФъС║Ѕ№╝їтѕЏСИџУђЁт║ћтйЊжђЅТІЕтъёТќГ

тѕЏСИџт╝ђт▒ђтЇЂтѕєжЄЇУдЂ№╝їРђюжбЉу╣ЂУ»ЋжћЎРђЮТў»жћЎУ»»уџё

Т▓АТюЅуДЉТіђтЁгтЈИтЈ»С╗ЦС╗ЁжЮатЊЂуЅїтљЃжЦГ

тѕЮтѕЏтЁгтЈИУдЂТЅЊжђатИ«Т┤ЙТќЄтїќ┬исђЇ

У┐ўТў»С╗ЦТюгТќЄт╝ђтц┤уџёСИцСИфТЎ║тіЏжбўСИ║СЙІ№╝џ

1сђЂСйаТђјС╣ѕуЪЦжЂЊжИАУЏІтљјТЮЦС╝џТХеС╗итѕ░тЇЂтЮЌжњ▒№╝ЪСИЄСИђУиїтѕ░СИђТ»Џжњ▒тЉб№╝Ъ

2сђЂСйаТђјС╣ѕуЪЦжЂЊуггСИђт╣┤уџётЏъТіЦујЄУЙЃжФў№╝ЪтдѓТъюуггС║їт╣┤ТЏ┤жФўтЉб№╝Ъ

тцДТю║С╝џТЮЦСИ┤С║є№╝їУдЂСИІжЄЇТ│е№╝їСйєСйаТђјС╣ѕуЪЦжЂЊТў»тцДТю║С╝џтЉб№╝ЪСИЄСИђТў»тцДтЮЉтЉб№╝Ъ

тдѓУіњТа╝ТЅђУеђ№╝џтдѓТъюТііТѕЉС╗гТюђТѕљтіЪуџё10угћТіЋУхётј╗ТјЅ№╝їТѕЉС╗гт░▒Тў»СИђСИфугЉУ»Юсђѓ

СйєТў»№╝їТюђТѕљтіЪуџё10угћТіЋУхё№╝їт╝ђтДІуџёТЌХтђЎУ░ЂуЪЦжЂЊтЉб№╝Ъ

С╣ЪУ«И№╝їжѓБС║ЏтцДжФўТй«уџёТѕљтіЪ№╝їтЈфТў»РђютљјТГцТЋЁтЏаТГцРђЮуџётљјТГцУ░гУ»»№╝Ъ

РђютцДТю║С╝џТЮЦС║єСИІтцДТ│еРђЮУ┐ЎСИфжЂЊуљє№╝їС╝џСИЇС╝џтњїТЅђТюЅуџёжИАТ▒цСИђТаи№╝їжЃйТў»С║ІтљјТќ╣уЪЦуџёуЕ║У»Ю№╝Ъ

РђютцДжФўТй«РђЮуџёСИЇуА«т«џТђД№╝їТюЅСИЅуѓ╣№╝џ

1сђЂтцДТю║С╝џуџёСИЇуА«т«џТђД№╝Џ

2сђЂтЁЦтю║ТЌХжЌ┤уџёСИЇуА«т«џТђД№╝Џ

3сђЂСИІТ│еТ»ћСЙІуџёСИЇуА«т«џТђДсђѓ

ТѕЉУЄфти▒У»»ТЅЊУ»»Тњъу╗ЈтјєУ┐ЄСИГтЏйТѕ┐тю░С║ДуџёРђютцДжФўТй«РђЮ№╝їтюеУ┐ЎТаиСИђСИфТефУие20т╣┤уџёУХЁу║ДтцДуЅЏтИѓжЄї№╝їТѕЉС║▓ую╝уЏ«уЮ╣С║єУ»ИтцџСИЊСИџС║║тБФС╣ЪС╝џуі»СИІуџёРђюжћЎУ»»РђЮ№╝џ

1сђЂС╗ј2000т╣┤т╝ђтДІ№╝їт░▒ТюЅСИЊт«ХтЮџт«џУ«цСИ║тю░С║ДТў»Т│АТ▓Ф№╝їСИЇТў»Тю║С╝џ№╝Џ

2сђЂТЌЕтюе2003т╣┤№╝їт░▒ТюЅС║║тѕцТќГтюЪтю░СЙЏт║ћти▓у╗ЈУ┐ютцДС║јтИѓтю║ТХѕтїќжЄЈ№╝їТ│АТ▓Фти▓у╗ЈтйбТѕљ№╝їтє│т«џжђђтю║№╝Џ

3сђЂТюЅТюІтЈІтЙѕТЌЕуюІтЄєС║єСИђу║┐тЪјтИѓуџёТѕ┐С╗иУХІті┐№╝їтЇ┤тЈфС╣░С║єСИфт░ЈТѕитъІсђѓ

тю░С║ДТЌЕти▓у╗ЈТў»РђюУ┐ЄТЌХРђЮуџёУ»Южбў№╝їТѕЉС╣ЪСИЇТЅЊу«Ќт»╣ТюфТЮЦТѕ┐С╗итЂџС╗╗СйЋжбёТхІ№╝їУђїТў»ТЃ│С╗ЦТГцСИ║СЙІ№╝їТЮЦУ»┤ТўјТіЊСйЈРђютцДжФўТй«РђЮТюЅтцџСИЇт«╣ТўЊсђѓ

тцДТю║С╝џТЮЦСИ┤ТЌХТЋбС║јСИІтцДТ│е№╝Ђ

С╣ЪУ«ИУ┐ЎтЈЦУ»ЮуюЪуџёТў»уюЪуљєсђѓуёХУђї№╝їуюЪуљєтЙђтЙђТюЅСИцСИфуЅ╣уѓ╣№╝џ

1сђЂтЙѕу«ђтЇЋ№╝Џ

2сђЂТ▓АТюЅТЊЇСйюТїЄтЇЌсђѓ

тЙиТІЅУѓ»у▒│тІњтюетИѓтю║УХІті┐тЈЇУйгТЌХ№╝їућеРђюС╗итђ╝тѕєТъљТ│ЋРђЮТЮЦТхІт║дТюЪУ┤ДС╗иТа╝тЈ»УЃйУЙЙтѕ░уџёУїЃтЏ┤сђѓ

СйєС╗ќт╝║У░ЃРђюС╗итђ╝тѕєТъљТ│ЋРђЮСИЇУЃйућеТЮЦуА«т«џтЁЦтИѓТЌХТю║№╝їС╗ќућеТЮЦуА«т«џтЁЦтИѓТЌХТю║уџёжЄЇУдЂтиЦтЁиТў»РђюТїЂС╗ЊжЄЈуџётѕєТъљТ│ЋРђЮтњїРђюТіђТю»ТїЄТаЄтѕєТъљТ│ЋРђЮсђѓ

уёХУђї№╝їУ┐ЎС║ЏРђюТќ╣Т│ЋРђЮуюЪТюЅућетљЌ№╝Ъ

тцЕТЅЇтдѓтЙиТІЅУѓ»у▒│тІњ№╝їтЏат»╣УЄфти▒тюе2010т╣┤тИѓтю║Т│бтіеТюЪжЌ┤уџёУАеуј░ТёЪтѕ░тц▒ТюЏ№╝їт«БтИЃжђђС╝Љсђѓ

УђїС╗ќуџёУђЂТЮ┐у┤буйЌТќ»№╝їтѕЎСЙЮуёХРђюТ┤╗уЮђРђЮсђѓ

тйЊТЅІСИІуџётЪ║жЄЉу╗ЈуљєтцЕТЅЇСИЇтєЇ№╝їу┤буйЌТќ»С╝џТ»ФСИЇуЋЎТЃЁтю░ТЇбТјЅС╗ќС╗гсђѓС╗ќт»╣УЄфти▒СИђТаиТ«Іт┐Ї№╝їС╗ќС╣Ъу╗ЈтИИТЮђТјЅУ┐Єтј╗уџёУЄфти▒№╝їтюеТіЋУхёСИіт┐ФжђЪУйгтљЉсђѓ

у┤буйЌТќ»ТЋбС║јСИІтцДТ│еС║јуІЎтЄ╗УІ▒жЋЉ№╝їТў»тЏатЁХтѕцТќГ№╝џтЂЄтдѓжћЎС║єТЇЪтц▒СИЇтцД№╝їтЂЄтдѓт»╣С║єУЃйУхџСИЇт░Љ№╝їУђїСИћт»╣уџётЈ»УЃйТђДтцДтЙѕтцџсђѓ

у┤буйЌТќ»УјитЈќтѕЕТХдуџётЈдСИђуДўУ»ђТў»№╝џТіЋУхётюетЁѕ№╝їУ░ЃТЪЦтюетљјсђѓ

1сђЂТЈљтЄ║тЂЄУ«Й№╝їт╗║уФІтц┤т»И№╝їт░ЈУ»ЋуЅЏтѕђУђЃжфїтЂЄУ«Й№╝їуГЅтЙЁтИѓтю║У»ЂТўјТГБуА«СИјтљдсђѓ

2сђЂУІЦТГБуА«тѕЎУ┐йтіатц┤т»И№╝їтљдтѕЎтЈіТЌХТњцтЄ║сђѓ

3сђЂТюЅТЌХтђЎуА«У«цСИђСИфУх░ті┐уЏИтйЊУ┤╣ТЌХ№╝їтЙѕтЈ»УЃйуі╣У▒ФСИЇтє│С╣ІжЎЁтИѓтю║ти▓т╝ђтДІжђєУйгсђѓ

4сђЂРђюТЈљтЄ║тЂЄУ«ЙтљјуФІтЇ│т╗║уФІтц┤т»ИРђЮ№╝їТюЅтіЕС║јтЁХТіЊСйЈТюђСй│ТіЋУхёТЌХТю║сђѓ

СйюСИ║Т│бТЎ«т░ћуџётГдућЪ№╝їу┤буйЌТќ»у╗ДТЅ┐С║єРђюУ»ЂС╝фСИ╗С╣ЅРђЮ№╝їтЇ┤СИЇУхъТѕљУђЂтИѕуџёРђюу╗ЪСИђуДЉтГдРђЮтјЪтѕЎсђѓ

у┤буйЌТќ»С╗јтЪ║ТюгтјЪтѕЎСИіжЄЄућеС║єуДЉтГдТќ╣Т│Ћ№╝ѕСЙІтдѓРђюС║ІуЅЕУДѓт»ЪРђЮтњїРђюТёЈУДЂТ»ћУЙЃРђЮ№╝Ѕ№╝їСйєТў»тЈѕт╝║У░ЃтЈЇУ║ФТђДуљєУ«║тњїС║║у▒╗СИЇуА«т«џТђДтјЪтѕЎсђѓ

тдѓТГцУ»┤ТЮЦ№╝їРђюТіЊСйЈтцДТю║С╝џРђЮУ┐ЎС╗ХС║І№╝їтЁЁТ╗АС║єСИЇуА«т«џТђД№╝їућџУЄ│Та╣ТюгТЌаТ│ЋжбёТхІ№╝їу«ђуЏ┤Тў»СИфтЊ▓тГдсђЂС╣ЃУЄ│ујётГджЌ«жбўС║єсђѓ

ТъюуюЪтдѓТГц№╝Ъ

УдЂТЃ│УДБтє│У┐ЎСИђуѓ╣№╝їТѕЉС╗гт┐ЁжА╗ТЮЦтѕ░ТдѓујЄуџёСИќуЋїсђѓ

ТдѓујЄТў»т║джЄЈСИЇуА«т«џТђДуџётиЦтЁи№╝їТефУиеС║јУЄфуёХуДЉтГдСИјуцЙС╝џуДЉтГдСИцСИфжбєтЪЪсђѓ

ТдѓујЄСИЇТў»ућеТЮЦТХѕжЎцТЌауЪЦуџё№╝їУђїТў»ућеТЮЦТЈЈУ┐░ТЌауЪЦуеІт║дуџёсђѓ

УЄфуёХуДЉтГдтюеуцЙС╝џуДЉтГджбєтЪЪуџёу«ђтЇЋтЦЌућеТѕќУђЁжџљтќ╗№╝їжЃйТў»СИЇжЮаУ░▒уџёсђѓ

у┤буйЌТќ»т»╣ТГцТюЅТЏ┤У┐ЏСИђТГЦуџёУДѓуѓ╣№╝їУ┐Ўт░▒Тў»С╗ќуџёРђютЈЇУ║ФТђДРђЮ№╝џ

тюеС╗╗СйЋтїЁтљФТюЅТђЮу╗┤тЈѓСИјУђЁуџёТЃЁТЎ»СИГ№╝їтЈѓСИјУђЁуџёТђЮТЃ│тњїуј░т«ъТЃЁтєхС╣ІжЌ┤тГўтюеуЮђСИђуДЇуЏИС║њтй▒тЊЇуџётЁ│у│╗сђѓ

ућ▒ТГцтЙЌтЄ║уџёу╗ЊУ«║Тў»№╝џ

У«цСИ║ТюфТЮЦуџёу╗ЊТъют«їтЁеТў»уј░тюежбёТюЪуџётЈЇждѕуџёУДѓуѓ╣уюІУхиТЮЦТў»УЇњУ░гуџёсђѓ

у┤буйЌТќ»тњїти┤УЈ▓уЅ╣жЃйт»╣тИѓтю║ТюЅТЋѕуљєУ«║ТЈљтЄ║С║єУ┤еуќЉсђѓуёХУђї№╝їти┤УЈ▓уЅ╣С╝џт╗║У««ТЎ«жђџС║║тј╗С╣░тЪ║С║јтИѓтю║ТюЅТЋѕуљєУ«║уџёТїЄТЋ░тЪ║жЄЉ№╝їу┤буйЌТќ»тѕЎт╝║У░ЃУЄфти▒уџёуљєУ«║Тў»Рђюуѓ╝жЄЉТю»РђЮсђѓ

т»╣С║јУ┤╣ТЏ╝ую╝СИГРђюУЇњтћљуџёУЄфуёХРђЮ№╝їС╗ЦтЈіу┤буйЌТќ»ТЅђУ»┤уџёРђюСИЇуА«т«џуџёС║║у▒╗РђЮ№╝їТдѓујЄжЃйТў»СИЇжћЎуџёТђЮУђЃтиЦтЁи№╝їтЊфТђЋтЈфТў»СйюСИ║ТІљТЮќсђѓ

жџЙжбўтюеС║ј№╝їуљєУДБТдѓујЄти▓у╗ЈСИЇТў»т«╣ТўЊуџёС║ІТЃЁС║є№╝їУђїтй▒тЊЇС║║у▒╗СИќС┐ЌТѕљт░▒№╝ѕСИ╗УдЂТў»ТїЄТѕљтіЪтњїтЈЉУ┤б№╝Ѕуџё№╝їУ┐южЮътЇЋСИђуџёТдѓујЄУ«Ау«Ќсђѓ

Т┤ът»ЪтцДТю║С╝џ№╝їуА«У«цтцДТю║С╝џ№╝їТЇЋТЇЅтцДТю║С╝џ№╝їТў»тцџт▒ѓТдѓујЄтЈатіауџёу╗ЊТъюсђѓ

У┐ЎТќ╣жЮбТюђТюЅтљЇуџёу▒╗Т»ћТАѕСЙІ№╝їС╣ЪУ«ИТў»СИІжЮбУ┐Ўт╝атЏЙС║єсђѓ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»тюеС╗ќуџёсђітЄ╗уљЃуџёуДЉтГдсђІСИђС╣дСИГУ┐ЎТаиТЈЈУ┐░жЂЊ№╝џт»╣С║јСИђСИфТћ╗тЄ╗ТЅІТЮЦУ»┤ТюђжЄЇУдЂуџёС║ІТЃЁт░▒Тў»уГЅтЙЁТюђСй│ТЌХТю║уџётЄ║уј░сђѓ

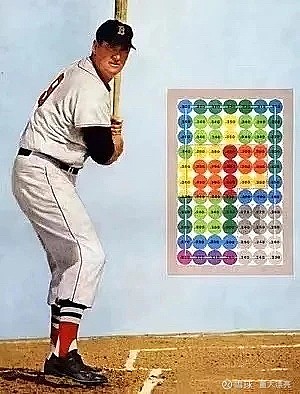

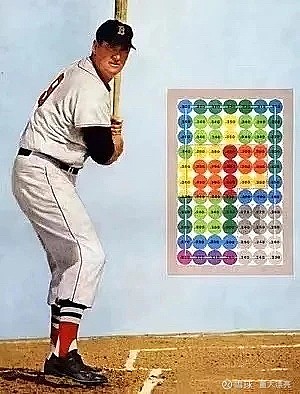

Т│░тЙиРђбтеЂт╗ЅтДєТќ»Тў»У┐Єтј╗70т╣┤ТЮЦтћ»СИђСИђСИфтЇЋСИфУхЏтГБТЅЊтЄ║400ТгАт«ЅТЅЊуџёТБњуљЃУ┐љтіетЉўсђѓС╗ќуџёТіђтиДтдѓСИІ№╝џ

уггСИђТГЦ№╝џТіітЄ╗ТЅЊтї║тѕњтѕєСИ║77СИфТБњуљЃжѓБС╣ѕтцДуџёТа╝тГљсђѓ

уггС║їТГЦ№╝џу╗ЎТа╝тГљТЅЊтѕєтё┐сђѓ

уггСИЅТГЦ№╝џтЈфТюЅтйЊуљЃУљйтюеС╗ќуџёТюђСй│РђюТа╝тГљРђЮТЌХ№╝їС╗ќТЅЇС╝џТїЦТБњ№╝їтЇ│Сй┐С╗ќТюЅтЈ»УЃйтЏаТГцУђїСИЅТї»тЄ║т▒ђ№╝їтЏаСИ║ТїЦТБњтј╗ТЅЊжѓБС║ЏРђюТюђти«РђЮТа╝тГљС╝џтцДтцДжЎЇСйјС╗ќуџёТѕљтіЪујЄсђѓ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»уџёуДўт»єтюеС║ј№╝їт░єУЄфти▒уџёРђюТдѓујЄСИќуЋїРђЮтЈўТѕљС║єСИцт▒ѓсђѓ

СИђт▒ѓТў»ТЅДУАїт▒ѓ№╝џС╣Ът░▒Тў»С╗ќтЄ╗уљЃУ┐ЎСИфт▒ѓжЮбсђѓ

тюеУ┐ЎСИфт▒ѓжЮб№╝їТЌаУ«║С╗ќтцџС╣ѕТюЅтцЕУхІ№╝їтцџС╣ѕУІду╗Ѓ№╝їС╗ќуџётЄ╗уљЃТѕљтіЪТдѓујЄУЙЙтѕ░СИђт«џТЋ░тђ╝С╣Ітљј№╝їт░▒тЪ║Тюгуе│т«џСИІТЮЦС║є№╝їтєЇТЃ│ТЈљтЇЄСИђуѓ╣уѓ╣№╝їжЃйУдЂС╗ўтЄ║тиетцДуџётіфтіЏсђѓУђїСИћУ┐ўУдЂжЮбСИ┤Тќ░С║║уџёСИЇТќГТїЉТѕўсђѓ

СИђт▒ѓТў»жЁЇуй«т▒ѓ№╝џС╣Ът░▒Тў»С╗ќтЂџжђЅТІЕуџёУ┐ЎСИфт▒ѓжЮбсђѓ

С╗ќтюежЁЇуй«С╗ђС╣ѕтЉб№╝Ъ

ТїЦТБњтЄ╗уљЃуџётє│уГќсђѓ

ТѕЉС╗гтЂЄУ«ЙТюЅтдѓСИІСИђСИфУбФу«ђтїќС║єуџёТ»ћУхЏ№╝џ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»СИјСИђСИфтЄ╗уљЃТ░┤т╣│Т»ћС╗ќУ┐ўжФўуџёуљЃтЉўуФъС║Ѕ№╝їС╗ќуџётЄ╗уљЃТѕљтіЪујЄТў»80%№╝їт»╣ТЅІТў»85%сђѓ

СйєТў»Т│░тЙиРђбтеЂт╗ЅтДєТќ»ТЏ┤ТюЅУђљт┐Ѓ№╝їтЈфтЄ╗ТЅЊтЦйуљЃујЄУЙЙтѕ░90%С╗ЦСИіуџёРђютцДТю║С╝џРђЮсђѓ

Уђїт»╣ТЅІт╣┤Уй╗Т░ћуЏЏ№╝їСИћТЏ┤ТюЅУЄфС┐А№╝їТЅђС╗ЦтЇ│Сй┐тЦйуљЃујЄтЈфТюЅ80%уџёТю║С╝џС╣ЪСИЇТћЙУ┐Єсђѓ

ТЅђС╗Ц№╝їу╗Јућ▒У«Ау«Ќ№╝џ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»уџёТюђу╗ѕТѕљтіЪујЄ=90%Рюќ№ИЈ80%=72%№╝Џ

ТЏ┤т╝║т╣┤Уй╗т»╣ТЅІуџёТюђу╗ѕТѕљтіЪујЄ=80%Рюќ№ИЈ85%=68%сђѓ

у╗ЊТъю№╝їТ│░тЙиРђбтеЂт╗ЅтДєТќ»ТѕўУЃюС║єТ░┤т╣│Т»ћС╗ќУ┐ўжФўуџёт»╣ТЅІсђѓ

УіњТа╝т░єТГцТќ╣Т│ЋућетюеТіЋУхёСИі№╝їУдЂуѓ╣тдѓСИІ№╝џ

СйюСИ║СИђСИфУ»ЂтѕИТіЋУхёУђЁ№╝їСйатЈ»С╗ЦСИђуЏ┤УДѓт»ЪтљёуДЇС╝ЂСИџуџёУ»ЂтѕИС╗иТа╝№╝їТііт«ЃС╗гтйЊТѕљСИђС║ЏТа╝тГљсђѓ

тюетцДтцџТЋ░ТЌХтђЎ№╝їСйаС╗ђС╣ѕС╣ЪСИЇућетЂџ№╝їтЈфУдЂуюІуЮђт░▒тЦйС║єсђѓ

Т»ЈжџћСИђТ«хТЌХжЌ┤№╝їСйат░єС╝џтЈЉуј░СИђСИфжђЪт║дтЙѕТЁбсђЂу║┐Уи»тЈѕуЏ┤№╝їУђїСИћТГБтЦйУљйтюеСйаТюђуѕ▒уџёТа╝тГљСИГжЌ┤уџёРђютЦйуљЃРђЮ№╝їжѓБТЌХСйат░▒тЁетіЏтЄ║тЄ╗сђѓУ┐ЎТаитЉб№╝їСИЇу«АСйауџётцЕтѕєтдѓСйЋ№╝їСйажЃйУЃйТъЂтцДтю░ТЈљжФўСйауџёСИітъњујЄсђѓ

У«ИтцџТіЋУхёУђЁуџётЁ▒тљїжЌ«жбўТў»С╗ќС╗гТїЦТБњтцфУ┐ЄжбЉу╣ЂсђѓтЈдтцќСИђСИфСИјТїЦТБњтцфУ┐ЄжбЉу╣ЂуЏИт»╣уФІуџёжЌ«жбўС╣ЪтљїТаиТюЅт«│С║јжЋ┐ТюЪуџёу╗ЊТъю№╝џСйатЈЉуј░СИђСИфРђютЦйуљЃРђЮ№╝їтЇ┤ТЌаТ│ЋућетЁежЃеуџёУхёТюгтј╗тЄ║тЄ╗сђѓ

ТюЅТђДТа╝уџёС║║ТЅЇУЃйТІ┐уЮђуј░жЄЉтЮљтюежѓБжЄїС╗ђС╣ѕС║ІС╣ЪСИЇтЂџсђѓТѕЉУЃйТюЅС╗ітцЕ№╝їжЮауџёТў»СИЇтј╗У┐йжђљт╣│т║ИуџёТю║С╝џсђѓ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»тюеС╗ќуџёсђітЄ╗уљЃуџёуДЉтГдсђІСИђС╣дСИГУ┐ЎТаиТЈЈУ┐░жЂЊ№╝џт»╣С║јСИђСИфТћ╗тЄ╗ТЅІТЮЦУ»┤ТюђжЄЇУдЂуџёС║ІТЃЁт░▒Тў»уГЅтЙЁТюђСй│ТЌХТю║уџётЄ║уј░сђѓ

ти┤УЈ▓уЅ╣У«цСИ║У┐ЎтЈЦУ»ЮтЄєуА«жЂЊтЄ║С║єС╗ќТіЋУхёуџётЊ▓тГд№╝їуГЅтЙЁТюђСй│ТЌХТю║№╝їуГЅтЙЁТюђтѕњу«ЌуџёућЪТёЈ№╝їт«ЃСИђт«џС╝џтЄ║уј░№╝їУ┐Ўт»╣ТіЋУхёТЮЦУ»┤тЙѕтЁ│жћ«сђѓ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»Тў»У┐Єтј╗70т╣┤ТЮЦтћ»СИђСИђСИфтЇЋСИфУхЏтГБТЅЊтЄ║400ТгАт«ЅТЅЊуџёТБњуљЃУ┐љтіетЉўсђѓС╗ќуџёТіђтиДтдѓСИІ№╝џ

уггСИђТГЦ№╝џТіітЄ╗ТЅЊтї║тѕњтѕєСИ║77СИфТБњуљЃжѓБС╣ѕтцДуџёТа╝тГљсђѓ

уггС║їТГЦ№╝џу╗ЎТа╝тГљТЅЊтѕєтё┐сђѓ

уггСИЅТГЦ№╝џтЈфТюЅтйЊуљЃУљйтюеС╗ќуџёТюђСй│РђюТа╝тГљРђЮТЌХ№╝їС╗ќТЅЇС╝џТїЦТБњ№╝їтЇ│Сй┐С╗ќТюЅтЈ»УЃйтЏаТГцУђїСИЅТї»тЄ║т▒ђ№╝їтЏаСИ║ТїЦТБњтј╗ТЅЊжѓБС║ЏРђюТюђти«РђЮТа╝тГљС╝џтцДтцДжЎЇСйјС╗ќуџёТѕљтіЪујЄсђѓ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»уџёуДўт»єтюеС║ј№╝їт░єУЄфти▒уџёРђюТдѓујЄСИќуЋїРђЮтЈўТѕљС║єСИцт▒ѓсђѓ

СИђт▒ѓТў»ТЅДУАїт▒ѓ№╝џС╣Ът░▒Тў»С╗ќтЄ╗уљЃУ┐ЎСИфт▒ѓжЮбсђѓ

тюеУ┐ЎСИфт▒ѓжЮб№╝їТЌаУ«║С╗ќтцџС╣ѕТюЅтцЕУхІ№╝їтцџС╣ѕУІду╗Ѓ№╝їС╗ќуџётЄ╗уљЃТѕљтіЪТдѓујЄУЙЙтѕ░СИђт«џТЋ░тђ╝С╣Ітљј№╝їт░▒тЪ║Тюгуе│т«џСИІТЮЦС║є№╝їтєЇТЃ│ТЈљтЇЄСИђуѓ╣уѓ╣№╝їжЃйУдЂС╗ўтЄ║тиетцДуџётіфтіЏсђѓУђїСИћУ┐ўУдЂжЮбСИ┤Тќ░С║║уџёСИЇТќГТїЉТѕўсђѓ

СИђт▒ѓТў»жЁЇуй«т▒ѓ№╝џС╣Ът░▒Тў»С╗ќтЂџжђЅТІЕуџёУ┐ЎСИфт▒ѓжЮбсђѓ

С╗ќтюежЁЇуй«С╗ђС╣ѕтЉб№╝Ъ

ТїЦТБњтЄ╗уљЃуџётє│уГќсђѓ

ТѕЉС╗гтЂЄУ«ЙТюЅтдѓСИІСИђСИфУбФу«ђтїќС║єуџёТ»ћУхЏ№╝џ

AсђЂТ│░тЙиРђбтеЂт╗ЅтДєТќ»СИјСИђСИфтЄ╗уљЃТ░┤т╣│Т»ћС╗ќУ┐ўжФўуџёуљЃтЉўуФъС║Ѕ№╝їС╗ќуџётЄ╗уљЃТѕљтіЪујЄТў»80%№╝їт»╣ТЅІТў»85%сђѓ

BсђЂСйєТў»Т│░тЙиРђбтеЂт╗ЅтДєТќ»ТЏ┤ТюЅУђљт┐Ѓ№╝їтЈфтЄ╗ТЅЊтЦйуљЃујЄУЙЙтѕ░90%С╗ЦСИіуџёРђютцДТю║С╝џРђЮсђѓ

CсђЂУђїт»╣ТЅІт╣┤Уй╗Т░ћуЏЏ№╝їСИћТЏ┤ТюЅУЄфС┐А№╝їТЅђС╗ЦтЇ│Сй┐тЦйуљЃујЄтЈфТюЅ80%уџёТю║С╝џС╣ЪСИЇТћЙУ┐Єсђѓ

ТЅђС╗Ц№╝їу╗Јућ▒У«Ау«Ќ№╝џ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»уџёТюђу╗ѕТѕљтіЪујЄ=90%├Ќ80%=72%№╝Џ

ТЏ┤т╝║т╣┤Уй╗т»╣ТЅІуџёТюђу╗ѕТѕљтіЪујЄ=80%├Ќ85%=68%сђѓ

у╗ЊТъю№╝їТ│░тЙиРђбтеЂт╗ЅтДєТќ»ТѕўУЃюС║єТ░┤т╣│Т»ћС╗ќУ┐ўжФўуџёт»╣ТЅІсђѓ

УіњТа╝т░єТГцТќ╣Т│ЋућетюеТіЋУхёСИі№╝їУдЂуѓ╣тдѓСИІ№╝џ

1сђЂСйюСИ║СИђСИфУ»ЂтѕИТіЋУхёУђЁ№╝їСйатЈ»С╗ЦСИђуЏ┤УДѓт»ЪтљёуДЇС╝ЂСИџуџёУ»ЂтѕИС╗иТа╝№╝їТііт«ЃС╗гтйЊТѕљСИђС║ЏТа╝тГљсђѓ

2сђЂтюетцДтцџТЋ░ТЌХтђЎ№╝їСйаС╗ђС╣ѕС╣ЪСИЇућетЂџ№╝їтЈфУдЂуюІуЮђт░▒тЦйС║єсђѓ

3сђЂТ»ЈжџћСИђТ«хТЌХжЌ┤№╝їСйат░єС╝џтЈЉуј░СИђСИфжђЪт║дтЙѕТЁбсђЂу║┐Уи»тЈѕуЏ┤№╝їУђїСИћТГБтЦйУљйтюеСйаТюђуѕ▒уџёТа╝тГљСИГжЌ┤уџёРђютЦйуљЃРђЮ№╝їжѓБТЌХСйат░▒тЁетіЏтЄ║тЄ╗сђѓУ┐ЎТаитЉб№╝їСИЇу«АСйауџётцЕтѕєтдѓСйЋ№╝їСйажЃйУЃйТъЂтцДтю░ТЈљжФўСйауџёСИітъњујЄсђѓ

4сђЂУ«ИтцџТіЋУхёУђЁуџётЁ▒тљїжЌ«жбўТў»С╗ќС╗гТїЦТБњтцфУ┐ЄжбЉу╣ЂсђѓтЈдтцќСИђСИфСИјТїЦТБњтцфУ┐ЄжбЉу╣ЂуЏИт»╣уФІуџёжЌ«жбўС╣ЪтљїТаиТюЅт«│С║јжЋ┐ТюЪуџёу╗ЊТъю№╝џСйатЈЉуј░СИђСИфРђютЦйуљЃРђЮ№╝їтЇ┤ТЌаТ│ЋућетЁежЃеуџёУхёТюгтј╗тЄ║тЄ╗сђѓ

5сђЂТюЅТђДТа╝уџёС║║ТЅЇУЃйТІ┐уЮђуј░жЄЉтЮљтюежѓБжЄїС╗ђС╣ѕС║ІС╣ЪСИЇтЂџсђѓТѕЉУЃйТюЅС╗ітцЕ№╝їжЮауџёТў»СИЇтј╗У┐йжђљт╣│т║ИуџёТю║С╝џсђѓ

уёХУђї№╝їтюеСИЇуА«т«џуџёСИќуЋїжЄї№╝їТѕЉС╗гУ»ЦтдѓСйЋу╗ЎТю║С╝џуџёТа╝тГљТЅЊтѕєтЉб№╝Ъ

т»╣С║јСИђСИфТБњуљЃУ┐љтіетЉўУђїУеђ№╝їу╗Јућ▒СИЊСИџУ«Гу╗ЃтњїтцДжЄЈжЄЇтцЇ№╝їуџёуА«тЈ»С╗Цу╗ЎТа╝тГљТЅЊтѕєсђѓУ┐ЎТў»СИђСИфТюЅУЙ╣уЋїуџёС║ІТЃЁ№╝їуЅЏжА┐тіЏтГдуџётЏаТъютЁ│у│╗№╝їС╗ЇуёХтЈ»С╗ЦтЈЉТїЦСйюућесђѓ

тЈ»Тў»№╝їС║║ућЪСИГуџётцДТю║С╝џ№╝їСИђтЁ▒Т▓АТюЅтЄаТгА№╝їтЈѕУ»ЦтдѓСйЋућеТдѓујЄТЮЦС╝░тђ╝тЉб№╝Ъ

С║║ућЪСИЇТў»ТЅћуАгтИЂ№╝їТЌаТ│ЋтЙЌтЄ║РђютЈфУдЂжЄЇтцЇтцџТгАт░▒ТюЅ50%ТдѓујЄТГБжЮбТюЮСИіРђЮуџёу╗ЊУ«║сђѓ

ТдѓујЄУ«║№╝їтљЉТЮЦТюЅРђюжбЉујЄТ┤ЙРђЮтњїРђюУ┤ЮтЈХТќ»Т┤ЙРђЮС╣ІС║ЅсђѓтцДтцџТЋ░тю║тљѕСИІ№╝їтЁ│С║јТдѓујЄуџёУ«еУ«║№╝їжЃйТў»тЪ║С║јРђюжбЉујЄТ┤ЙРђЮуџёсђѓ

СЙІтдѓСИГтЏйТ»Јт╣┤С║цжђџС║ІТЋЁТГ╗С║АујЄТў»СИЄтѕєС╣І1.88№╝їУ┐ЎТёЈтЉ│уЮђТ»Јт╣┤Т»Ј10СИЄС╣ўт«бС║цжђџС║ІТЋЁТГ╗С║АС║║ТЋ░Тў»18.8сђѓ

РђюжбЉујЄТ┤ЙРђЮуџёТдѓујЄ№╝їТў»СИђуДЇСИітИЮУДєУДњсђѓ

ТюЅС║║т░▒С╝џУ»┤С║є№╝їУ┐ЎСИфТдѓујЄТюЅС╗ђС╣ѕТёЈС╣ЅтЉб№╝Ът»╣С║јСИфС║║ТЮЦУ»┤№╝їСИЇтЈЉућЪт░▒Тў»жЏХ№╝їтЈЉућЪС║єт░▒Тў»уЎЙтѕєС╣ІуЎЙсђѓ

У┐ЎуДЇтИИУДЂуџёУ░гУ»»№╝їжЃетѕєтјЪтЏаТў»тЏаСИ║РђюжбЉујЄТ┤ЙРђЮуџёТдѓујЄ№╝їУдЂТ▒ѓС║ІС╗ХжЄЇтцЇуџёТгАТЋ░тцџтѕ░С╗цтцДТЋ░т«џтЙІтЈЉТїЦСйюућесђѓ

тЈ»Тў»№╝їС║║уџёСИђућЪС╣ІСИГ№╝їжЄЇУдЂуџёС║ІТЃЁСИЇУ┐ЄуЎЙтЇЂС╗Х№╝їТдѓујЄТюЅТёЈС╣ЅтљЌ№╝ЪСИЇС╝џт»╝УЄ┤Рђют░ЈТЋ░У░гУ»»РђЮтљЌ№╝Ъ

тдѓТъюУ»┤РђюжбЉујЄТ┤ЙРђЮТў»у╗ЈжфїТдѓујЄ№╝їжѓБС╣ѕРђюУ┤ЮтЈХТќ»Т┤ЙРђЮтѕЎТў»СИ╗УДѓТдѓујЄсђѓ

У┐ЎтљгУхиТЮЦТюЅуѓ╣тё┐Тђфсђѓ

сђіУ┤ЮтЈХТќ»Тќ╣Т│ЋсђІСИђС╣д№╝їт╝ђу»Єт░▒ТЈљтЈіС║єРђюУ┤ЮтЈХТќ»ТђЮу╗┤РђЮуџётЦЄТђфС╣Ітцё№╝џ

У┤ЮтЈХТќ»ТђЮу╗┤тњїТЏ┤С╝ау╗Ъуџёу╗ЪУ«АТјеТќГСИЇтљї№╝їУ┤ЮтЈХТќ»ТјеТќГС╝џС┐ЮуЋЎСИЇуА«т«џТђДсђѓ

тюеУ┤ЮтЈХТќ»Т┤ЙуџёСИќуЋїУДѓСИГ№╝їТдѓујЄТў»УбФУДБжЄіСИ║ТѕЉС╗гт»╣СИђС╗ХС║ІТЃЁтЈЉућЪуџёуЏИС┐АуеІт║дсђѓТЇбтЈЦУ»ЮУ»┤№╝їУ┐ЎУАеТўјС║єТѕЉС╗гт»╣ТГцС║ІС╗ХтЈЉућЪуџёС┐Ат┐Ѓсђѓ

СИ║С╗ђС╣ѕтюеУ┐ЎжЄїС╝џтЄ║уј░ТюЅуѓ╣тё┐Рђютћ»т┐ЃУ«║РђЮуџёСИ╗УДѓСИјС┐Ат┐ЃтЉб№╝Ъ

т»╣Т»ћС║јУ┤ЮтЈХТќ»Т┤Й№╝їжбЉујЄТ┤ЙУ«цСИ║№╝џ

ТдѓујЄТў»С║ІС╗ХтюежЋ┐ТЌХжЌ┤тєЁтЈЉућЪуџёУхћујЄсђѓ

Т»ћтдѓ№╝їСйаСИђуЏ┤ТЅћСИђСИфТаЄтЄєуџёуАгтИЂ№╝їСйатЙЌтѕ░ТГБжЮбуџёТдѓујЄТў»50%сђѓ

СйєТў»№╝їт»╣С║јТйюУЅЄтц▒С║ІсђЂСИфС║║ТѕљтіЪсђЂТЇЋУјитцДТю║С╝џ№╝їтјєтЈ▓СИіТ▓АТюЅжѓБС╣ѕтцџТЋ░ТЇ«№╝їт»╣СИфС║║ТЮЦУ»┤С╣ЪТ▓АТ│ЋтєЇТ┤╗тЄаУЙѕтГљсђѓ

ТђјС╣ѕтіътЉб№╝Ъ

С║јТў»№╝їУ┤ЮтЈХТќ»Т┤ЙТііТдѓујЄУДБжЄіТѕљТў»т»╣С║ІС╗ХтЈЉућЪуџёС┐Ат┐Ѓ№╝їС╣Ът░▒Тў»У»┤№╝џ

ТдѓујЄТў»УДѓуѓ╣уџёТдѓУ┐░сђѓ

У«цСИ║ТдѓујЄТў»СИ╗УДѓуџё№╝їт╣ХСИЇТёЈтЉ│уЮђУ┤ЮтЈХТќ»Т┤ЙТў»СИђуЙцСИ╗УДѓуџёт«ХС╝ЎсђѓуЏИтЈЇ№╝їС╗ќС╗гжџЈТЌХТЅЊу«ЌТЏ┤Тќ░УЄфти▒уџёУДѓуѓ╣сђѓ

У┐ЎТЂ░ТЂ░Тў»У┤ЮтЈХТќ»уџёуДўт»єТЅђтюе№╝џ

жђџУ┐ЄТЏ┤Тќ░ТЋ░ТЇ«№╝їтцџТгАУ┐ГС╗Б№╝їтіеТђЂтю░Тћ╣тЈўРђюСИ╗УДѓТдѓујЄРђЮсђѓ

тЊфТђЋТќ░уџёС┐АТЂ»№╝ѕУ»ЂТЇ«№╝ЅтњїУЄфти▒уџёС┐Ат┐хуЏИтЈЇ№╝їтЊфТђЋС┐АТЂ»тЙѕУ«ЕС║║ТЂ╝уЂФ№╝їтЙѕуЙъУЙ▒УЄфти▒уџёТЎ║тЋє№╝їУ┤ЮтЈХТќ»Т┤ЙС╗гС╣ЪтЮдуёХТјЦтЈЌсђѓ

тдѓтљїС╝аУ»┤СИГтЄ»ТЂЕТќ»У»┤уџё№╝џРђютйЊС║Іт«ъТћ╣тЈў№╝їТѕЉуџёУДѓт┐хС╣ЪУиЪуЮђТћ╣тЈў№╝їСйатЉб№╝ЪРђЮ

СйєТў»С╗ќС╗гтЈѕСИЇТў»у«ђтЇЋуџёУДЂжБјСй┐Уѕх№╝їС╗ќС╗гСИЇС╝џтЏаСИ║Тќ░С┐АТЂ»тй╗т║ЋТіЏт╝ЃТЌДуџёС┐Ат┐х№╝їУђїТў»жђџУ┐ЄСИђСИфт╣ХСИЇтцЇТЮѓуџётЁгт╝Ј№╝їт░єТЅђТюЅуџёС┐АТЂ»ТЋ┤тљѕтюеСИђУхисђѓ

ТѕЉС╗гтЈ»С╗ЦтєЇС╗ћу╗єуюІуюІСИітЏЙТ│░тЙиРђбтеЂт╗ЅтДєТќ»уџёТа╝тГљ№╝џ

Т│░тЙиРђбтеЂт╗ЅтДєТќ»Тў»Та╣ТЇ«УЄфти▒уџёу╗ЈжфїтњїтцДжЄЈТЋ░ТЇ«№╝їтЙЌтЄ║С║єСИіжЮбТа╝тГљжЄїуџётЙЌтѕє№╝їт»╣РђюТюђСй│Та╝тГљРђЮУ┐ЏУАїС║єжЄЈтїќсђѓ

жѓБС╣ѕ№╝їтюеТ▓АтіъТ│ЋУ┐ЏУАїтцДжЄЈжЄЇтцЇуџёТЃЁтєхСИІтЉб№╝Ъ

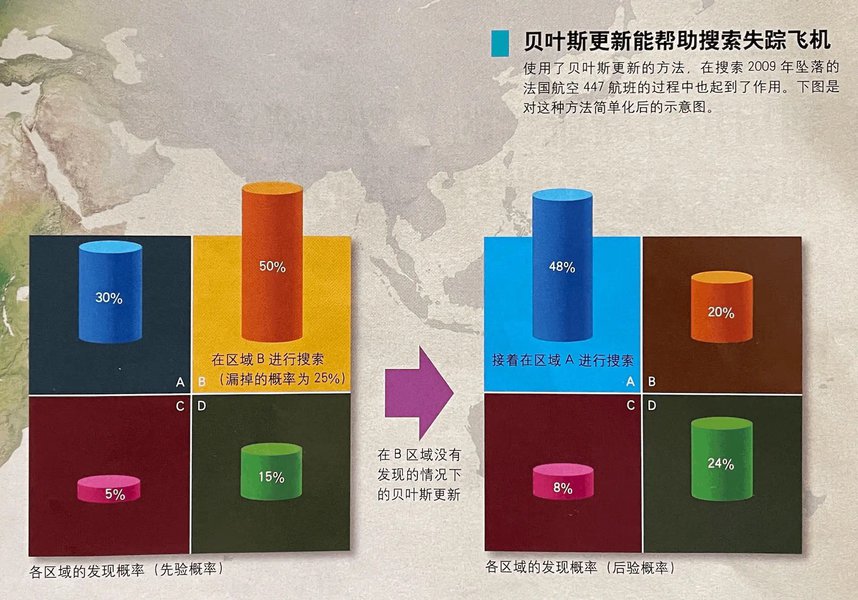

2009т╣┤5Тюѕ31ТЌЦТЎџ10уѓ╣№╝їТ│ЋУѕф447СИЇт╣ИтЮаТ»Ђ№╝їТљюТЋЉС║║тЉўтіеућетйЊТЌХТюђТќ░ТіђТю»№╝їТЅЙС║єСИђтЉетљј№╝їС╗ЁтЈЉуј░т░ЉжЄЈТ«ІжфИубјуЅЄтњї29тЁижЂЄжџЙУђЁжЂЌСйЊсђѓ

жџЈтљјСИцт╣┤уџёУЅ░УІдТљюу┤б№╝їТЏ┤Тў»СИђТЌаТЅђУјисђѓ

У┐ЎТЌХ№╝їУ┤ЮтЈХТќ»СИ╗С╣ЅУђЁуЎ╗тю║С║є№╝їС╗ќС╗гуџёТќ╣Т│ЋТў»№╝џ

1сђЂСИ║жБъТю║тц▒С║Іт╗║уФІСИђСИфТЋ░тГдТеАтъІ№╝Џ

2сђЂТЋ┤тљѕУ»ёС╝░тљёуДЇт»╝УЄ┤тц▒С║ІуџётјЪтЏауџёТдѓујЄ№╝Џ

3сђЂТа╣ТЇ«ТЏ┤Тќ░С┐АТЂ»№╝їТћ╣У┐ЏТеАтъІсђѓ

ТЋЉТЈ┤жўЪТа╣ТЇ«СИіУ┐░ТдѓујЄтѕєтИЃтЏЙ№╝їтЁѕС╗јТдѓујЄТюђтцДуџётї║тЪЪТљюу┤б№╝їтдѓТъюТ▓АТюЅтЈЉуј░№╝їт░▒тюеУ┐ЄтЙђТЋ░ТЇ«тЪ║уАђС╣ІСИіТЏ┤Тќ░ТдѓујЄтѕєтИЃ№╝їу╗Ду╗ГТљюу┤бТюђтцДТдѓујЄтї║тЪЪсђѓ

тЁХСИГ№╝їУ┤ЮтЈХТќ»ТЏ┤Тќ░уџёУ┐ЄуеІ№╝їу«ђтЇЋуц║УїЃтдѓСИІ№╝џ

Тюђу╗ѕ№╝їС║║С╗гтюеУїФУїФтцДТхиСИГТЅЙтѕ░С║єТ│ЋУѕф447уџёж╗ЉтїБтГљсђѓ

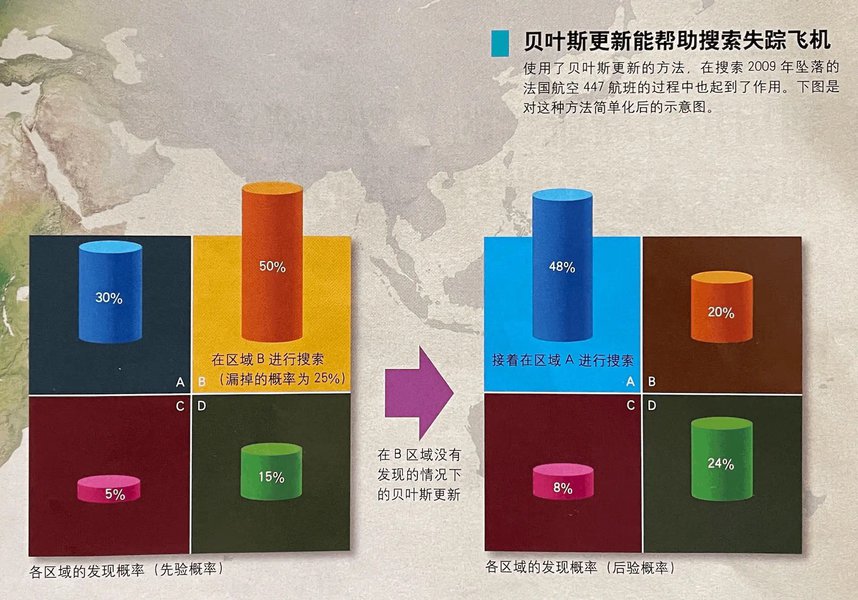

У»џтдѓу┤буйЌТќ»ТЅђУеђ№╝џТѕЉС╗гућЪТ┤╗тюеСИђСИфуюЪт«ъуџёСИќуЋїСИГ№╝їСйєТў»ТѕЉС╗гт»╣СИќуЋїуџёуюІТ│Ћт╣ХСИЇТў»т«їтЁеугдтљѕуюЪт«ъуџёСИќуЋїсђѓ

С║║у▒╗т»╣СИќуЋїуџёуюІТ│Ћ№╝їТў»тцДУёЉТа╣ТЇ«тцќжЃеС┐АТЂ»уџётіатиЦУ┐ЄуеІсђѓ

У┐ЎуДЇтіатиЦУЃйтіЏ№╝їтє│т«џС║єтцДУёЉтјЅт«│СИјтљд№╝їС╗ЦтЈіСИђСИфС║║УЃйтљдтюеуј░т«ъСИќуЋїжЄїтЂџтЄ║ТЏ┤УЂфТўјуџётє│уГќсђѓ

СИЇу«АТѕЉС╗гуџётцДУёЉтдѓСйЋу╗ЎУЄфти▒тѕХжђауА«т«џТђДуџёт╣╗УДЅ№╝їтјєтЈ▓тњїуј░т«ъжЃйтЉіУ»ЅТѕЉС╗г№╝їС║║у▒╗уџёуљєУ«║сђЂУДѓуѓ╣сђЂжбёТюЪ№╝їжЃйУ┐юУ┐ютЂЈуд╗РђюуюЪуЏИРђЮ№╝їућџУЄ│С║јС║║у▒╗т»╣РђюуюЪуЏИРђЮуџёт«џС╣ЅжЃйтђ╝тЙЌТђђуќЉсђѓ

У┤ЮтЈХТќ»Т│Ћ№╝їжЮбт»╣СИќС┐ЌСИќуЋїуџёС┐АТЂ»ТюЅжЎљ№╝їТЅ┐У«цС║║у▒╗У«цуЪЦТ░┤т╣│уџёСИЇт«їТЋ┤тњїСИЇУ┐ъУ┤»№╝їу╗ЎтЄ║С║єСИђСИфТїЂу╗ГтіатиЦу│╗у╗Ъ№╝їУ«ЕТѕЉС╗гУЃйтцЪтіеТђЂтю░сђЂжЄЈтїќтю░УјитЈќС┐АТЂ»сђЂТЏ┤Тќ░УДѓуѓ╣сђЂСйютЄ║ТЏ┤ТюЅтцДт▒ђУДѓуџётє│уГќсђѓ

У┤ЮтЈХТќ»Т│Ћ№╝їТ»ЈСИђТгАжЃйУЃйтѕЕућеТќ░С┐АТЂ»№╝ѕтЊфТђЋТў»тц▒У┤ЦуџёС┐АТЂ»№╝Ѕ№╝їт»╣тјЪТюЅС┐Ат┐хУ┐ЏУАїТЏ┤Тќ░сђѓТЏ┤жЄЇУдЂуџёТў»№╝їУ┐ЎСИђУ┐ЄуеІтЈ»С╗ЦСИЇТќГтЙфуј»№╝їУ┐ъу╗ГУ┐ГС╗Б№╝їС╗јУђїС║ДућЪС║єТЮаТЮєСйюућетњїТїЄТЋ░ТЋѕт║ћсђѓ

сђіУ┤ЮтЈХТќ»Тќ╣Т│ЋсђІт»╣ТГцТђ╗у╗ЊжЂЊ№╝џ

1сђЂтЇ│СЙ┐УјитЙЌС║єТќ░уџёУ»ЂТЇ«№╝їТѕЉС╗гС╣Ът╣ХТ▓АТюЅт«їтЁетю░ТћЙт╝ЃтѕЮтДІуџёС┐Ат┐хсђѓ

2сђЂСйєТѕЉС╗гжЄЇТќ░У░ЃТЋ┤С║єС┐Ат┐хСй┐С╣ІТЏ┤угдтљѕуЏ«тЅЇуџёУ»ЂТЇ«№╝ѕС╣Ът░▒Тў»У»┤№╝їУ»ЂТЇ«У«ЕТѕЉС╗гт»╣ТЪљС║Џу╗ЊТъюТЏ┤ТюЅС┐Ат┐Ѓ№╝Ѕсђѓ

3сђЂжђџУ┐Єт╝ЋтЁЦтЁѕжфїуџёСИЇуА«т«џТђД№╝їТѕЉС╗гС║Іт«ъСИітЁЂУ«ИС║єТѕЉС╗гуџётѕЮтДІС┐Ат┐хтЈ»УЃйТў»жћЎУ»»уџёсђѓ

4сђЂтюеУДѓт»ЪТЋ░ТЇ«сђЂУ»ЂТЇ«ТѕќтЁХС╗ќС┐АТЂ»С╣Ітљј№╝їТѕЉС╗гСИЇТќГТЏ┤Тќ░ТѕЉС╗гуџёС┐Ат┐хСй┐тЙЌт«ЃжћЎтЙЌСИЇжѓБС╣ѕуд╗У░▒сђѓ

ТѕЉСИЇТЅЊу«ЌУ«║У»Ђу┤буйЌТќ»уџётЊ▓тГдСИјУ┤ЮтЈХТќ»Тќ╣Т│ЋуџётЁ│УЂћсђѓжЮбт»╣С║║у▒╗С║ІтіАуџёСИЇуА«т«џТђД№╝їтЊ▓тГдТў»У«цуЪЦтЪ║уАђ№╝їТќ╣Т│ЋТў»УАїтіеСйЊу│╗сђѓ

у┤буйЌТќ»ТЋбС║јтюеРђюТѕЉтЈ»УЃйжћЎС║єРђЮуџёуіХтєхСИІУАїтіе№╝їТЏ┤ТюЅуЮђТЃіС║║уџёУ«цжћЎтІЄТ░ћсђѓ

тюеТГцтЪ║уАђС╣ІСИі№╝їу┤буйЌТќ»У┐ўт╝║У░ЃС║єРђюУДѓт»ЪУђЁРђЮ№╝їт░йу«АС╗ќуџёУАеУ┐░жЄїТииТЮѓС║єуйЌу┤аТѓќУ«║тњїжЄЈтГљтіЏтГдуџёУДѓт»ЪУђЁТЋѕт║ћ№╝џ

ТѕЉС╗гт»╣С║јСИќуЋїуџёуюІТ│ЋТў»уюЪт«ъСИќуЋїуџёСИђжЃетѕєРђћРђћТѕЉС╗гТў»тЈѓСИјУђЁсђѓТѕЉС╗гт»╣уј░т«ъуџёУДБУ»╗СИјуј░т«ъуџёти«тѕФТў»тюеуюЪт«ъСИќуЋїСИГтіатЁЦС║єСИЇуА«т«џТђДуџётЁЃу┤асђѓУ┐ЎтЈѕтљгУхиТЮЦтЃЈтЙфуј»Тјеуљє№╝їСйєТў»У┐ЎтЄєуА«тю░УАеУЙЙС║єуј░т«ъТЃЁтєхтњїТюЅТђЮу╗┤уџётЈѓСИјУђЁС╣ІжЌ┤уџётЁ│у│╗сђѓ

У┐ЏУђї№╝їућ▒С║јС║║у▒╗уцЙС╝џт▒ъТђДтњїтіеуЅЕт▒ъТђДуџёРђютц╣ућЪРђЮ№╝їу┤буйЌТќ»Ти▒тѕ╗Т┤ът»ЪС║єРђюуЙіуЙцРђЮуџёС╣аТђД№╝їт╣ХуєЪу╗ЃТјїТЈАС║єТЊЇу║хТЅІТ│Ћ№╝џ

тИѓтю║Тђ╗Тў»жћЎУ»»уџё№╝їС╗ќуџёУХІті┐СйЊуј░тюеУєеУЃђТюЪуџёУЄфТѕЉТ╗АУХ│С╗ЦтЈітюеУА░жђђТюЪуџёУЄфТѕЉуЊдУДБсђѓтЏаТГцтЈфТюЅтцётюеУйгТіўуѓ╣ТЌХТхЂУАїтђЙтљЉТЅЇС╝џУбФУ»ЂТўјТў»жћЎуџёсђѓ

С║јТў»№╝їу┤буйЌТќ»уџёРђюУ┤бт»їтцДжФўТй«тјЪтѕЎРђЮТўЙжю▓тЄ║ТЮЦС║є№╝џ

СИќуЋїу╗ЈТхјтЈ▓Тў»СИђжЃетЪ║С║јтЂЄУ▒АтњїУ░јУеђуџёУ┐ъу╗ГтЅДсђѓУдЂУјитЙЌУ┤бт»ї№╝їтЂџТ│Ћт░▒Тў»У«цТИЁтЁХтЂЄУ▒А№╝їТіЋтЁЦтЁХСИГ№╝їуёХтљјтюетЂЄУ▒АУбФтЁгС╝ЌУ«цУ»єС╣ІтЅЇжђђтЄ║ТИИТѕЈсђѓ

У┐ЎтЈЦРђюСИЇТГБуА«РђЮуџёУ»Ю№╝їтЄаС╣јТў»ТЅђТюЅТіЋТю║УђЁТюђтцДуџётЄєтѕЎ№╝їућџУЄ│С╣ЪТў»У«ИтцџС╗итђ╝ТіЋУхёУђЁт┐ЃСИГСИЇтЈ»УеђУ»┤уџёуДўт»єсђѓ

у╗ЮтцДтцџТЋ░С║║т╣ХСИЇС╗ЦТіЋТю║СИ║ућЪсђѓ

уёХУђї№╝їСИіУ┐░ТЇЋУјиРђютцДТю║С╝џРђЮуџётјЪуљєтњїТеАтъІ№╝їСЙЮуёХТѕљуФІсђѓ

т»╣С║јТЎ«жђџС║║УђїУеђ№╝їтЁХт«ъТў»т»╣УЄфТѕЉуџёжЄЇтцЇСИІТ│есђѓ

ТЌбуёХтдѓТГц№╝їСИІтцДТ│еС╣ІтЅЇ№╝їтЁ│жћ«тюеС║јТЅЙт»╗УЄфТѕЉсђѓтЇ│Сй┐СИЇТў»ТіЋтЁЦжЄЉжњ▒№╝їС╣ЪТў»ућеТ»ћжЄЉжњ▒ТЏ┤У┤хуџёућЪтЉйТЮЦТіЋУхёУЄфти▒уџёСИђућЪсђѓ

РђюТю║С╝џТЮЦСИ┤ТЌХТЋбС║јСИІтцДТ│е№╝ЂРђЮ

ТѕЉуГЅтЄАС║║№╝їтдѓСйЋСИІУ┐Ўу▒╗тцДТ│етЉб№╝Ъ

С║їсђЂРђюТдѓујЄтѕєт▒ѓРђЮуџёСИЅт▒ѓТеАтъІ

ућеТГцтЅЇуџёТАєТъХ№╝їТЮЦТъёт╗║СИђСИфтљїТаижђѓућеС║јуј░т«ъућЪТ┤╗СИГуџёТеАтъІ№╝џ

уггСИђт▒ѓ№╝џТёЪт║ћт▒ѓ

ТюЅтљёуДЇуљЃтЄ╗ТЮЦ№╝їТюЅуџёТў»тЦйуљЃ№╝їТюЅуџёТў»тЮЈуљЃ№╝їТЌаТ│ЋжбёТхІсђѓСйєт»╣С║јуљЃТЅІУђїУеђ№╝їт┐ЁжА╗ТюЅуљЃТЅЊсђѓ

ТѕЉС╗гС╣ЪтЈ»С╗ЦуД░С╣ІСИ║РђюУхёТ║љт▒ѓРђЮ№╝їТ»ЈСИфуљЃжЃйТў»тцќжЃеСИќуЋїтЈЉу╗ЎТѕЉС╗гуџёУхёТ║љсђѓ

уггС║їт▒ѓ№╝џуљєТђДт▒ѓ

т»╣С║јуљЃТЅІУђїУеђ№╝їУ┐ЎжЄїУдЂтЂџСИцС╗ХС║ІТЃЁ№╝џ1сђЂТў»т»╣уљЃУ┐ЏУАїУ»ёС╝░№╝Џ2сђЂТў»тє│т«џТў»тљдтЄ╗ТЅЊ№╝Џ3сђЂтЄ╗ТЅЊтљјт»╣У┐ЎСИфУ┐ЄуеІУ┐ЏУАїтцЇуЏў№╝їт»╣1тњї2уџёу│╗ТЋ░У┐ЏУАїУ░ЃТЋ┤сђѓ

ТѕЉС╗гС╣ЪтЈ»С╗ЦуД░С╣ІСИ║РђюжЁЇуй«т▒ѓРђЮ№╝їРђюТдѓујЄТЮЃРђЮУ┐ЎСИфУ»Ї№╝їтюеУ┐ЎжЄїТюђтљѕжђѓСИЇУ┐ЄС║є№╝џ

ТдѓујЄТЮЃ=ТдѓујЄТђЮУђЃРюќ№ИЈжђЅТІЕТЮЃ№╝ѕтЂџтє│уГќ№╝Ѕ

ТдѓујЄТђЮУђЃТў»жЮбт»╣жџЈТю║СИќуЋїуџёСИђуДЇТђЮУђЃТќ╣т╝ЈсђѓтЪ║С║јУ»ЦУ«цуЪЦ№╝їТѕЉС╗гУЃйтцЪтйбТѕљТЪљуДЇу«ЌТ│ЋсђѓТ│░тЙиРђбтеЂт╗ЅтДєТќ»С╣ІТЅђС╗ЦжѓБС╣ѕтјЅт«│№╝їуДўт»єтюеС║јС╗ќТў»СИђСИфућетцДУёЉ№╝їуА«тѕЄУ»┤Тў»ућеРђюу«ЌТ│ЋРђЮТЮЦтѕєжЁЇтЄ╗уљЃУхёТ║љуџёС║║сђѓ

жђЅТІЕТЮЃТў»ТїЄ№╝їтЇ│Сй┐СИђСИфС║║УЃйтцЪТИЁТЎ░тю░У«Ау«ЌтЄ║ТдѓујЄ№╝їС╣ЪС╝џтЂџтЄ║тљёуДЇСИЇтљїуџёжђЅТІЕ№╝їућџУЄ│ТћЙт╝ЃтјЪТюгт▒ъС║јУЄфти▒уџёжђЅТІЕТЮЃсђѓтє│уГќТў»СИђуДЇТъЂСИ║жЄЇУдЂуџёУЃйтіЏ№╝їтЁХТюфт┐ЁТў»тњїУ«цуЪЦУЃйтіЏТѕљТГБТ»ћуџёсђѓ

ТіЋУхёС║║Тў»тЁИтъІуџётѕєжЁЇУхёТ║љУђЁсђѓСЙІтдѓти┤УЈ▓уЅ╣У»┤С╗ќуџётиЦСйют░▒Тў»тѕєжњ▒сђѓС╗ќуџёС╝ўті┐С╣ІСИђТў»№╝їС╗ќТюгС║║С╣ЪТюЅС╝ЂСИџт«ХсђЂтЇ│РђютЄ╗уљЃт▒ѓРђЮуџёу╗ЈжфїтњїтцЕУхІсђѓ

уггСИЅт▒ѓ№╝џтЄ╗уљЃт▒ѓ

СИђТЌдтЂџтЄ║тЄ╗уљЃтіеСйю№╝їСИђТхЂуџёуљЃТЅІС╝џуФІтЇ│т┐ўТјЅРђюТдѓујЄРђЮ№╝їСИЇу«АУ┐ЎСИфуљЃТюЅ95%уџёУЃюујЄ№╝їУ┐ўТў»70%уџёУЃюујЄ№╝їС╗ќжЃйС╝џС╗Цт╣│тИИт┐Ѓуе│уе│тю░т«їТѕљсђѓтЄ╗уљЃтљјуџёу╗ЊТъюСИјС╗ќС╣ЪТў»ТЌатЁ│уџёсђѓ

№╝ѕУ┐ЎжЄїжЮбуюЂуЋЦС║єСИђСИфтє│уГќт▒ѓ№╝їт░єтЁХТ▒ЄтљѕтюеуггС║їт▒ѓуџёТюђСИІжЮбсђѓ№╝Ѕ

у╗╝тљѕС╗ЦСИіС╗ЦТБњуљЃСИ║уЅЕуљєтњїТЋ░тГдСИіуџёТ»ћтќ╗№╝їУ«ЕТѕЉС╗гтЏътц┤№╝їт░єт╝ђу»ЄТЅђТЈљуџёУ┐љТ░ћуџётЁХС╗ќтЏау┤аС╣ЪТћЙУ┐ЏТЮЦ№╝їтїЁТІгТю║С╝џсђЂт╝ђТћЙт║дсђЂС║║УёЅуГЅуГЅ№╝їтдѓТГцСИђТЮЦ№╝їТѕЉС╗гтЙЌтѕ░СИђСИфРђюСИЅт▒ѓТеАтъІРђЮсђѓ

тдѓТГцСИђТЮЦ№╝їтљёУи»тГдт«ХС╣▒СИЃтЁФу│ЪуџёуљєУ«║тњїт╗║У««№╝їт░▒ТюЅС║єСИђСИф№╝ѕуюІУхиТЮЦ№╝ЅТИЁТЎ░уџёТъХТъёС║є№╝їУђїСИћ№╝їСИ║ТдѓујЄтѕєТъљТљГт╗║С║єтЈ»У«Ау«ЌуџёТАєТъХсђѓ

уггСИђт▒ѓтЁ│жћ«У»Ї№╝џУјитЈќУхёТ║љ№╝їУ«▓ТЋЁС║І№╝їСИ║УЄфти▒тѕХжђаУ┐љті┐№╝їТГБтљЉуџёжЕгтцфТЋѕт║ћ№╝їС┐ЮТїЂт╝ђТћЙТђД№╝їС║цтЈІуџёРђют╝ђТћЙт║дРђЮ№╝їуГЅуГЅсђѓ

уггС║їт▒ѓтЁ│жћ«У»Ї№╝џтѕєжЁЇУхёТ║љ№╝їуљєТђД№╝їУ┐юУДЂ№╝їУ«Ау«Ќ№╝їтюеуљЃт░єУдЂтј╗уџётю░Тќ╣сђѓСИцСИфтГЌ№╝џт░є№╝їУдЂсђѓТюгУ┤еСИі№╝їС╣ЪТў»тѕєжЁЇТдѓујЄсђѓ

уггСИЅт▒ѓтЁ│жћ«У»Ї№╝џтЂџСИђСИфУЂїСИџтїќуџёТЅДУАїУђЁ№╝їтЈЉТїЦСИфС║║уІгуЅ╣С╝ўті┐сђѓтЈфУдЂуе│т«џтюеТЪљСИфТ░┤тЄєтЇ│тЈ»сђѓСЙІтдѓСйаТюЅ52%уџёУЃюујЄ№╝їСйауе│уе│тю░тј╗т«ъуј░тЇ│тЈ»сђѓСИЇу«АтЦйтЮЈ№╝їТЅЊтЄ║тј╗№╝їтЈфу«АУЄфти▒уџёТГБтИИтЈЉТїЦ№╝їС╗ЦтЈіСИЇТќГТЈљтЇЄсђѓУхбС║єт╝ђт┐Ѓ№╝їТГ╗С║єУ«цтЉйсђѓ

1сђЂРђюТдѓујЄтѕєт▒ѓРђЮуггСИђт▒ѓ№╝џУхёТ║љт▒ѓ

тє│т«џуЅїт▒ђуџёТюЅСИЅСИф№╝џ

1№╝ЅТіЊтѕ░С╗ђС╣ѕуЅї№╝Џ

2№╝ЅтњїУ░ЂТЅЊ№╝Џ

3№╝ЅтдѓСйЋТЅЊсђѓ

тљёуДЇУ«║У┐░У┐љТ░ћуџёС╣дтЙѕтцџ№╝їу╗ЊУ«║тцДтцџТў»У┐љТ░ћтЙѕжЄЇУдЂ№╝їуюЪТў»т║ЪУ»Юсђѓ

тЁ│С║јУхёТ║љт▒ѓуџёуГќуЋЦ№╝їТюЅС╗ЦСИІтЄауѓ╣№╝џ

уГќуЋЦСИђ№╝џТІ┐тѕ░РђюуАгжђџУ┤ДРђЮжЌеуЦе

У┤Юу┤бТќ»ТІЏУЂўуџёТЌХтђЎС╝џуюІSat№╝ѕуЙјтЏйжФўУђЃ№╝ЅуџёТѕљу╗Е№╝їУ┐ЎТаиТюфт┐ЁтЄє№╝їСйєУЃйжЎЇСйјуГЏжђЅТѕљТюгсђѓ

У┐ЎСИфСИќуЋїСИЇтЁгт╣│уџётю░Тќ╣тюеС║ј№╝їТюЅС║ЏТИИТѕЈт┐ЁжА╗ТюЅС║єжЌеуЦеТЅЇТюЅТю║С╝џујЕтё┐сђѓ

уГќуЋЦС║ї№╝џУХіСИ╗тіеУХіт╣ИУ┐љ

тюеСИђСИфTEDТ╝ћУ«▓жЄї№╝їСИђСйЇТќ»тЮдудЈтцДтГдуџёТЋЎТјѕУ»┤№╝џт╣ИУ┐љт╣ХСИЇТў»СИђжЂЊСИЇтЈ»жбёТхІуџёжЌфућх№╝їуЏИтЈЇ№╝їт╣ИУ┐љТЏ┤тЃЈТў»жБј№╝їт«ЃуџётЄ║уј░у╗ЮжЮътЂХуёХсђѓ

тЦ╣т╗║У««№╝їСйаУдЂТё┐ТёЈтј╗тєњСИђуѓ╣СИЇУбФС╗ќС║║тЏът║ћуџёт░ЈжБјжЎЕ№╝їжЂ┐тЁЇт«ЅС║јуј░уіХ№╝ЏТћ╣тЈўУЄфти▒СИјС╗ќС║║уџётЁ│у│╗№╝їТЄѓтЙЌТёЪТЂЕ№╝ЏСИЇУдЂУй╗ТўЊт»╣СИђСИфТЃ│Т│ЋСИІтѕцТќГ№╝їСИЇУдЂТ▓АТюЅУАїтіет░▒ТћЙт╝Ѓ......

тдѓСйЋТЈљжФўТЅЙтѕ░тдѓТёЈжЃјтљЏуџёТдѓујЄ№╝ЪтюеСИђТюгС╣джЄї№╝їтЦ│СИ╗УДњуџёТаИт┐ЃуГќуЋЦт░▒Тў»№╝їСИЇТІњу╗ЮС╗╗СйЋСИђСИфу║дС╝џтњїуЏИС║▓№╝їтбътцДТаиТюгжЄЈсђѓ

уГќуЋЦСИЅ№╝џт╝║тїќIP№╝їжЎЇСйјУ»єтѕФТѕљТюг

у╗ЈУљЦтЦйУЄфти▒уџёIP№╝їТюЅтіЕС║јТІ┐тѕ░тЦйуЅїсђѓТиАТ│ітдѓти┤УЈ▓уЅ╣№╝їС╣ЪУдЂжЮаУЄфти▒уџётБ░УфЅТІ┐тѕ░тЦйуџёТіЋУхёТаЄуџёсђѓ

уГќуЋЦтЏЏ№╝џт╝║тїќСИЊСИџ№╝їТъёт╗║Уіѓуѓ╣С╗итђ╝

тЇ│Сй┐СйаСИЇтќёС║јТиитљЇтѕЕтю║№╝їУІЦСйатюеСИђуѓ╣СИіТЅЊуѕєС║є№╝їС╣ЪС╝џТюЅУхёТ║љУЂџтљѕУђїТЮЦ№╝їтљёуДЇСИЊСИџуйЉу║буџёжђ╗УЙЉт░▒Тў»тдѓТГцсђѓ

СИђСИфуљєТђДжђЅТІЕуџёТаЄтЄєС╣ІСИђт░▒Тў»№╝џтЪ║С║јтє│уГќУђЁуЏ«тЅЇуџёУхёС║Д№╝ѕУхёТ║љ№╝Ѕсђѓ

УхёС║ДСИЇС╗ЁТїЄжЄЉжњ▒№╝їУ┐ўт║ћтїЁТІгућЪуљєуіХТђЂсђЂт┐ЃуљєУЃйтіЏсђЂуцЙС╝џтЁ│у│╗тњїТёЪУДЅсђѓ

2сђЂРђюТдѓујЄтѕєт▒ѓРђЮуггС║їт▒ѓ№╝џжЁЇуй«т▒ѓ

уггС║їт▒ѓТў»РђюСИЅт▒ѓу╗ЊТъёРђЮСИГТюђТюЅТљътц┤уџётю░Тќ╣№╝їт░цтЁХТў»тюеС┐АТЂ»ТЌХС╗Б№╝їСйюСИ║уцЙС╝џС║║№╝їСйауџёу«ЌТ│ЋТў»тЈ»С╗ЦТіітѕФС║║уџёуљєТђДТѕќУђЁжЮъуљєТђД№╝їСйюСИ║ти▓уЪЦТЮАС╗ХС╗БтЁЦуџёсђѓ

жЁЇуй«т▒ѓтЈфТў»Рђют»╣тЮЈуљЃУ»┤СИЇРђЮтљЌ№╝ЪУ┐юУ┐юСИЇТў»№╝Ђ

СИ║С║єУ«║У»ЂУ┐ЎСИђуѓ╣№╝їТѕЉС╗гТЮЦуюІСИђжЂЊТюЅУХБуџётЙ«Уй»жЮбУ»Ћжбў№╝џ

ТюЅ100СИфу║бУЅ▓уљЃтњї100СИфУЊЮУЅ▓уљЃ№╝їУ»иСйаС╗╗жђЅу╗ётљѕт░єтЁежЃеуљЃТћЙтЁЦ2СИфуйљСИГсђѓТћЙтЦйтљјжџЈТю║тЈќСИђСИфуйљтГљ№╝їтєЇС╗јТГцуйљСИГжџЈТю║тЈќтЄ║СИђСИфуљЃ№╝їтдѓТъютЈќтѕ░у║буљЃУхб100тЁЃжњ▒№╝їжЌ«тдѓСйЋу╗ётљѕТћЙуљЃУЃйТюђтцДтїќУхбжњ▒Тю║С╝џ№╝Ъ

уюІУхиТЮЦТІ┐тѕ░у║буљЃуџёТдѓујЄтЈфТюЅ50%№╝їтюежЁЇуй«т▒ѓСйатЈѕСИЇУЃйт»╣УЊЮуљЃУ»┤СИЇ№╝їУ»ЦТђјС╣ѕтіътЉб№╝Ъ

уГћТАѕТў»№╝џтюеСИђСИфуйљтГљжЄїжЮбтЈфТћЙСИђСИфу║буљЃ№╝їУђїТіітЁХС╗ќТЅђТюЅуљЃтЁежЃеТћЙУ┐ЏтЈдтцќСИђСИфсђѓ

С╗јт«ъућеСИ╗С╣ЅуџёУДњт║д№╝їт░єуггС║їт▒ѓуД░СИ║РђюжЁЇуй«т▒ѓРђЮ№╝їУ┐ўТюЅТіЋУхёУДњт║дуџёжџљтќ╗№╝џ

УхёС║ДуџёжЁЇуй«№╝їТ»ћтљёуДЇтіфтіЏтњїТіўУЁЙТЏ┤жЄЇУдЂсђѓ

ТіЋУхёС╝атЦЄС║║уЅЕ№╝їУђХж▓ЂТаАС║ДтЪ║жЄЉуџёТјїУѕхС║║тцДтЇФ┬иF┬иТќ»ТќЄТБ«тюесђіСИЇУљйС┐ЌтЦЌуџёТѕљтіЪсђІжЄїУ»┤№╝џУхёТюгтИѓтю║СИ║ТіЋУхёУђЁС╗гТЈљСЙЏС║єСИЅуДЇУЃйУјитЙЌТіЋУхёТћХуЏіуџётиЦтЁи№╝џУхёС║ДжЁЇуй«сђЂТІЕТЌХС║цТўЊтњїУ»ЂтѕИжђЅТІЕсђѓ

уаћуЕХУАеТўј№╝џ

УхёС║ДжЁЇуй«уџётє│уГќтюетє│т«џТіЋУхёу╗ЊТъюСИіУхиуЮђСИ╗т»╝Сйюућесђѓ

Та╣ТЇ«тцДжЄЈтЈЌтЦйУ»ёуџёсђЂт»╣Тю║ТъёТіЋУхёу╗ётљѕуџёуаћуЕХ№╝їтюеТіЋУхёТћХуЏіуџётЈўтіеСИГ№╝їтцДу║д 90№╝ЁТў»Т║љС║јУхёС║ДжЁЇуй«№╝їтЈфТюЅтцДу║д 10№╝ЁТў»ућ▒У»ЂтѕИжђЅТІЕтњїТІЕТЌХС║цТўЊТЅђуА«т«џуџёсђѓ

тЈдтцќСИђжА╣т»╣Тю║ТъёТіЋУхёУђЁСИџу╗ЕуџёжЄЇУдЂуаћуЕХУАеТўј№╝џ100№╝ЁуџёТіЋУхёТћХуЏіжЃйТў»ТЮЦУЄфУхёС║ДжЁЇуй«№╝їУ«цСИ║У»ЂтѕИжђЅТІЕтњїТІЕТЌХС║цТўЊуџёСйюућетЙ«СИЇУХ│жЂЊсђѓ

уггС║їт▒ѓуџёРђюжЁЇуй«т▒ѓРђЮ№╝їТюЅуѓ╣тё┐тЃЈТјњуљЃжЄїуџёС║їС╝аТЅІ№╝їТѕќУђЁУХ│уљЃтю║СИіу╗ёу╗ЄУ┐ЏТћ╗уџёСИГтю║уЂхжГѓсђѓ

уггС║їт▒ѓтЈ»С╗ЦжЄЇТъёжђЅжА╣сђѓСИђСИфжЌ«жбўтЈ»УЃйтЏаТГцУђїуфЂуа┤УАежЮбСИіуџёт▒ђжЎљТђД№╝їСИђСИфС║║С╣ЪтЈ»УЃйтЏаСИ║РђюУ«цуЪЦжЄЇТъёРђЮУђїУХЁУХіУЄфТѕЉсђѓ

3сђЂРђюТдѓујЄтѕєт▒ѓРђюуггСИЅт▒ѓ№╝џТЅДУАїт▒ѓ

уггСИЅт▒ѓуџёРђютЄ╗уљЃт▒ѓРђЮ№╝їт░▒тЃЈСИђСИфУЂїСИџТЮђТЅІсђѓС╗ќуџёуЅ╣уѓ╣Тў»№╝џ

1№╝ЅтЁетіЏТЅЊтЦйТ»ЈСИђСИфуљЃ№╝їт«їтЁеСИЇтюеС╣јтцќжЃеуџёУ»ёС╗и№╝їС╣ЪС╗јТЮЦСИЇтј╗уюІТ»ћтѕєуЅї№╝Џ

2№╝ЅТ»ЈТЅЊт«їСИђСИфуљЃт░▒ТИЁжЏХ№╝їС╗јтц┤т╝ђтДІ№╝їСИЇУбФТЃЁу╗фтидтЈ│№╝Џ

3№╝ЅТЮђТЅІУдЂжЮаСИЊСИџжбєтЪЪуџёт«ътіЏТЮЦТ┤╗тЉйТѕќУђЁтљЃжЦГ№╝їТЅђС╗ЦжюђУдЂтцДжЄЈуџётЈЇтцЇУ«Гу╗Ѓ№╝їТѕљСИ║уЏ┤УДЅт╝║тцДуџёТЮђС║║Тю║тЎе№╝Џ

4№╝ЅТюђу╗ѕуџёу╗ЊТъю№╝їтЈќтє│С║јС║їС╝аТЅІуџёС╝ауљЃРђютЦйуљЃујЄРђЮ№╝їСИјУЂїСИџТЮђТЅІуџёРђютЄ╗уљЃујЄРђЮ№╝їС║їУђЁуЏИС╣ўсђѓ

ТЮђТЅІТюђжЄЇУдЂуџётЊЂУ┤е№╝їТў»СИЊТ│етњїтєижЮЎсђѓ

20СИќу║фТюђС╝ЪтцДуџёТБІТЅІС╣ІСИђтљ┤ТИЁТ║љ№╝їуІгУЄфСИђС║║тюеТЌЦТюгжЮбт»╣жФўТЅІтЏ┤Тћ╗ТЌХ№╝їжбєТѓЪтѕ░Рђют╣│тИИт┐ЃРђЮуџётіЏжЄЈсђѓУђїТЮјТўїжЋљ№╝їтѕЎтцЕућЪт░▒тЁиТюЅуЪ│СйЏТ░ћУ┤есђѓ

тЈѕтдѓж▓Ђт«ЙтЏът┐єтЁІТъЌжА┐тдѓСйЋтюеТюђУЅ░жџЙуџёТЌХтѕ╗№╝їСЙЮуёХТ»ФСИЇтЈЌтй▒тЊЇтю░тиЦСйюсђѓтЁІТъЌжА┐тЉіУ»ЅС╗ќ№╝їУЄфти▒ТюЅРђюу▓ЙуЦъУБЁуй«РђЮсђѓ

СИјтЁІТъЌжА┐ТЅЊУ┐ЄС║цжЂЊуџёС║║У»┤№╝їСИЇу«АСйаТў»тцДС║║уЅЕУ┐ўТў»т░ЈС║║уЅЕ№╝їСИђТЌдтЁІТъЌжА┐СИјСйаС║цУ░ѕ№╝їСйат░▒С╝џУДЅтЙЌУЄфти▒УбФС╗ќТћЙтюеТЋ┤СИфСИќуЋїуџёСИГт┐Ѓ№╝їС╗ќСИЊТ│е№╝їтђЙтљг№╝їуюЪУ»џ№╝їтдѓТ┐ђтЁЅУѕгт░ётЁЦСйауџётєЁт┐Ѓт║Ћсђѓ

СИЇу«АуггС║їт▒ѓуџёуљєТђДТђЮУђЃтцџС╣ѕжФўТўј№╝їТдѓујЄУ«Ау«ЌтцџС╣ѕу▓ЙуА«№╝їжЃйжюђУдЂтѕ░РђюуггСИЅт▒ѓРђЮУ┐ЎСИфуј░т«ъСИќуЋїТЮЦТБђжфї№╝їТђЮУђЃУбФжфїУ»Ђ№╝їУќЏт«џУ░ћуџёуїФСИЇУЃйТЌбТў»ТГ╗тЈѕТў»Т┤╗№╝їУђїТў»УдЂРђютАїжЎиРђЮСИ║ТЪљСИфуА«т«џуџёуіХТђЂсђѓ

УЂїСИџТЮђТЅІТюЅСИцжЄЇСй┐тЉй№╝џ

AсђЂтј╗ТЅДУАїуггС║їт▒ѓуџётЉйС╗ц№╝Џ

BсђЂтюеТЪљСИфтЇітЙётєЁТБђжфїтљёуДЇтЈ»УЃйТђДсђѓ

уДЉтГдуџёТюгУ┤ет░▒Тў»СИЇТќГтЂџт«ъжфї№╝їУЂїСИџТЮђТЅІС║дТў»сђѓ

тдѓТГц№╝їТѕЉС╗гСЙ┐УЃйуљєУДБ№╝їС║џжЕгжђіуџёУ┤Юу┤бТќ»тЈЇтцЇт╝║У░ЃуџёРђюDay 1РђЮуџётљФС╣ЅС║єсђѓ

4сђЂРђюТдѓујЄтѕєт▒ѓРђЮуџётиЦСйютјЪуљє

A

у«ђУђїУеђС╣І№╝їУ┐љТ░ћућ▒СИЅт▒ѓТъёт╗║№╝їтЦйУ┐љТ░ћтЈќтє│С║јСИЅСИфТЌІжњ«сђѓТюђу╗ѕу╗ЊТъютє│т«џС║јСИЅт▒ѓуџёТЋ┤СйЊт«їТѕљт║д№╝їУђїСИЇТў»ТЪљСИђт▒ѓуџёт╝║тцДсђѓ

СйєТў»СИЅт▒ѓТеАтъІтЈѕСИЇТў»СИђСИфу«ђтЇЋуџётЈатіауџёсђЂжђњУ┐ЏуџётЁ│у│╗№╝їт«ЃУ┐ўТюЅу│╗у╗ЪтіетіЏтГдуџётЈЇждѕсђЂУЄфТѕЉт╝║тїќуГЅуЅ╣уѓ╣сђѓ

СЙІтдѓТЅДУАїт▒ѓ№╝ѕуггСИЅт▒ѓ№╝ЅУЙЃт╝║№╝їтЈ»С╗ЦтИдТЮЦТЏ┤тцџУхёТ║љ№╝ѕуггСИђт▒ѓ№╝Ѕсђѓ

С╗ЦСИіСИЅт▒ѓ№╝їтЈѕжЃйтюеСИђСИфтиетцДуџёУ┐љТ░ћС╣ІУѕ╣СИісђѓтЏаСИ║ТѕЉС╗гтюеТ»ЈСИђт▒ѓуџёУ«Ау«Ќ№╝їжЃйжџЙтЁЇТюЅС║ЏСИ╗УДѓ№╝їТюЅТЅђтЂЈти«сђѓ

B

тцДтцџТЋ░С║║уџёУДњУЅ▓№╝їУдЂС╣ѕТў»С║їС╝аТЅІ№╝їУдЂС╣ѕТў»УЂїСИџТЮђТЅІ№╝їСйєТюЅС║ЏС║║С║їУђЁтЁ╝тЁисђѓ

СЙІтдѓти┤УЈ▓уЅ╣тйЊт╣┤С╣░УѓАуЦеС╣░ТѕљУѓАСИюУбФУ┐ФтјІСИіуггСИђу║┐уџёТЌХтђЎ№╝їуюЪТў»Т»ФСИЇТЅІУй»№╝їТ┤╗ућЪућЪуџёСИђСИфС╝ЂСИџт«ХсђѓтљјТЮЦ№╝їС╗ќСИЊТ│еС║јРђютѕєжЁЇУхёТ║љРђЮуџёТіЋУхёт«Х№╝їС╣ЪтЈЌуЏіС║јТГцсђѓ

ти┤УЈ▓уЅ╣У»┤УЄфти▒Тў»С╣љУДѓуџёТѓ▓УДѓСИ╗С╣ЅУђЁ№╝џ

СйюСИ║РђюУЂїСИџТЮђТЅІРђЮТЌХ№╝їС╗ќТў»С╣љУДѓуџё№╝їтЪІтц┤тљЉтЅЇтє▓№╝їСИЇу«АСИЇжАЙ№╝Џ

СйюСИ║РђюуљєТђДуџёС║їС╝аТЅІРђЮТЌХ№╝їС╗ќТў»Тѓ▓УДѓуџё№╝їтюеТдѓујЄуџёСИЇуА«т«џСИќуЋїжЄїућЪтГўуЮђсђѓ

ж╗ЉТа╝т░ћУ»┤У┐Є№╝їжЎцС║єУдЂТюЅС╣љУДѓуџёТёЈт┐Ќ№╝їУ┐ўУдЂТюЅТѓ▓УДѓуџётц┤УёЉсђѓ

C

уггСИЅт▒ѓжЮауЏ┤УДЅ№╝їуггС║їт▒ѓжЮауљєТђДсђѓ

уггСИЅт▒ѓТў»ТђЦУЃйућЪРђюТЎ║РђЮ№╝їуггС║їт▒ѓТў»т«џУЃйућЪРђюТЁДРђЮсђѓ

уггСИЅт▒ѓТў»тЇАт░╝ТЏ╝уџёРђюу│╗у╗Ъ1РђЮ№╝їуггС║їт▒ѓТў»Рђюу│╗у╗Ъ2РђЮсђѓ

уггСИЅт▒ѓУДБтє│У«Ау«ЌуџёТи▒т║д№╝їуггС║їт▒ѓУДБтє│У«Ау«Ќуџёт╣┐т║дсђѓ

ТѕЉС╗гТЌбУдЂРђюжАХуЮђС║║у▒╗уџёуЏ┤УДЅуа┤ТхфтЅЇУАїРђЮ№╝їтЈѕУдЂтѕЕућетцДУёЉуЏ┤УДЅуџёт╝║тцДУ«Ау«ЌтіЏ№╝їТГБтдѓжў┐т░ћТ│ЋуІЌТеАС╗┐С║║у▒╗тцДУёЉС╣ІТЅђСИ║сђѓ

D

тюеуггС║їт▒ѓ№╝їС║║у▒╗т┐ЁжА╗тюеСИЇуА«т«џуџёт▒ђжЮбСИІ№╝їт»╣жБъТЮЦуџёуљЃУ┐ЏУАїУ»ёС╝░сђѓуДўт»єтюеС║ј№╝џ

ТЅЕтцДСйауџёУ«цуЪЦтЇітЙё№╝їтЄЈт░ЉСйауџёУАїтіетЇітЙёсђѓ

уљєТђДТў»жюђУдЂУбФТхІжЄЈуџё№╝їУдЂС╣ѕТў»тЦйУ┐љТюђтцДтїќ№╝їУдЂС╣ѕТў»тјёУ┐љТюђт░Јтїќ№╝їТѕќУђЁТў»С║їУђЁуџёТиитљѕСй┐ућесђѓ

тдѓСИітЏЙ№╝џтюєтцќТў»ТюфуЪЦСИќуЋї№╝їти▓уЪЦУХітцџ№╝їТюфуЪЦуџёС╣ЪУХітцџсђѓти▓уЪЦуџётЈ»УЃйТў»ТюЅжЎљуџё№╝їСИ┤ТЌХТГБуА«уџё№╝їСИЇуА«т«џТђДуџёсђѓ

тюеуггС║їт▒ѓуџёРђюУ«цУ»єТђДуљєТђДРђЮ№╝їТѕЉС╗гжюђУдЂСИЇТќГтГдС╣а№╝їТЅЕт▒ЋУЄфти▒уџёУ«цуЪЦУЙ╣уЋїсђѓт░цтЁХтюеС║њУЂћуйЉТЌХС╗Б№╝їУ«ИтцџтЁгтЈИуџёт┤ЏУхи№╝їжЃйТў»тЪ║С║јТЪљСИфУ«цуЪЦС╝ўті┐сђѓ

тюеуггС║їт▒ѓуџёРђютиЦтЁиТђДуљєТђДРђЮ№╝їТѕЉС╗гУдЂТіітцДУёЉтЁ│У┐ЏуљєТђДуџёуг╝тГљсђѓ

тюеуггСИЅт▒ѓуџёРђютЄ╗уљЃтї║РђЮ№╝їтдѓСйаТЅђУДЂ№╝їСИ║С║єУ«ЕуљЃтюеУ«цуЪЦтЇітЙётєЁ№╝їТѕЉС╗гжюђУдЂТјДтѕХуљЃуџёуД╗тіетЇітЙё№╝їУ┐ўУдЂТјДтѕХуљЃуџётцДт░Ј№╝їС║їУђЁжЃйТў»УХіт░ЈУХітЦйсђѓ

ТюЅТЌХтђЎ№╝їуЪЦжЂЊУЄфти▒уџёТЎ║тЋєУЙ╣уЋї№╝їТ»ћТЎ║тЋєжФўСйјТЏ┤жЄЇУдЂсђѓ

УіњТа╝У»┤жЕгТќ»тЁІуџёуА«тјЅт«│№╝їС╣ЪУ«ИТЎ║тЋєТюЅ190№╝їСйєТў»жЌ«жбўтюеС║ј№╝їжЕгТќ»тЁІтЈ»УЃйУЄфти▒УДЅтЙЌТЎ║тЋєТюЅ250РђдРђд

С╗јУ┐ЏтїќуџёУДњт║дТЮЦуюІ№╝їтЏаСИ║жЕгТќ»тЁІСИфС║║уџёжЮъуљєТђД№╝їТЅЇУЃйт╣▓тЄ║уД╗Т░ЉуЂФТўЪуџёС║Ітё┐№╝їУ┐ЎС╣Ъу«ЌТў»С║║у▒╗уЙцСйЊуљєТђДуџёСИђжЃетѕєсђѓ

E

уггС║їт▒ѓт║ћУ»ЦТў»тЁежЮбсђЂу│╗у╗ЪсђЂуљєТђДсђЂтцЇТЮѓсђЂТи▒тѕ╗уџёсђѓ

СйєуггСИЅт▒ѓт║ћУ»ЦТў»у«ђтЇЋсђЂтЈ»жЄЇтцЇуџёсђѓ№╝ѕУ┐ЎжЄїТюЅРђютцЇТЮѓуџёу«ђтЇЋС║ІТЃЁ№╝їу«ђтЇЋуџётцЇТЮѓС║ІТЃЁРђЮ№╝їТюЅуЕ║тєЇУ»┤сђѓ№╝Ѕ

жЎцС║єуе│т«џТђД№╝їУ┐ўтЏаСИ║тюеТюђтљјУ»ёС╝░ТЋѕТъюТЌХ№╝їУдЂС╣ўС╗ЦТЌХжЌ┤сђѓ

УХіТў»у«ђтЇЋсђЂтЈ»жЮасђЂтЈ»жЄЇтцЇ№╝їУХіУЃйС║ФтЈЌТЌХжЌ┤уџётцЇтѕЕ№╝їТѕљСИ║ТЌХжЌ┤уџёТюІтЈІсђѓ

ТѕЉС╗гС╣ЪтЈ»С╗Цт░єуггС║їт▒ѓуД░СИ║РђюСИ╗тіеТјДтѕХт▒ѓРђЮ№╝їт░єуггСИЅт▒ѓуД░СИ║РђюУЄфтіежЕЙжЕХт▒ѓРђЮсђѓ

ТЇ«У»┤№╝їС║║у▒╗тцДУёЉТ»ЈуДњжњЪУЃйтцЪТјЦТћХ1000wТ»ћуЅ╣уџёС┐АТЂ»жЄЈ№╝їСйєтЁХСИГтЈфТюЅ50Т»ћуЅ╣ТђЮу╗┤Тў»тюеТюЅТёЈУ»єуџёуіХТђЂСИІтіаС╗Цтцёуљєуџё№╝їт▒ъС║јТюЅТёЈУ»єуџёТђЮу╗┤№╝їтЇ│РђюуггС║їт▒ѓРђЮсђѓТЅђС╗ЦТѕЉС╗гжюђУдЂ№╝џ

1№╝ЅуЪЦжЂЊт░єС╗ђС╣ѕТћЙтЁЦуггС║їт▒ѓ№╝Џ

2№╝Ѕт░єуггС║їт▒ѓуєЪу╗ЃУ┐љУАїуџёТЪљС║ЏРђюу«ЌТ│ЋРђЮ№╝їУйгтїќтѕ░уггСИЅт▒ѓ№╝їУЄфтіежЕЙжЕХсђѓ

ТЅђУ░ЊуљєТђД№╝їт░▒Тў»тЈЇТЮАС╗ХтЈЇт░ёсђѓтйЊСйат░єТЪљСИфжюђУдЂТјДтѕХуџёуљєТђД№╝їТћЙтЁЦУЄфтіежЕЙжЕХт▒ѓ№╝їСЙ┐тЈўТѕљТЮАС╗ХтЈЇт░ёС║єсђѓУ┐ЎТЌХ№╝їСйажюђУдЂућеТЏ┤жФўСИђСИфу╗┤т║дуџёРђютЈЇТЮАС╗ХтЈЉт░ёРђЮТЮЦТЏ┐ТЇбсђѓ

F

ТѕЉТгБУхЈуЦъуДўСИ╗С╣ЅуџёСйЊжфїтњїтљ»тЈЉ№╝їСйєтЈЇт»╣ућеуЦъуДўСИ╗С╣ЅТЮЦТЏ┐С╗БуљєТђДТђЮУђЃсђѓСИђСИфС╝ЪтцДуџёТБІТЅІ№╝їТа╣ТЇ«УЄфти▒уџёуЏ┤УДЅУђїжЮъУ«Ау«Ќ№╝їСИІтЄ║уЪ│уа┤тцЕТЃіуџёСИђТЅІ№╝їтњїуЏ┤УДЅуџёуЦъуДўТђДС╣ЪТў»ТЌатЁ│уџёсђѓ

тЇАТќ»тЇАтИЋуйЌтцФСИђуЏ┤тЂЈтЦйуЏ┤УДЅтњїС╣љУДѓ№╝їС╗ќуџёУДБжЄіТў»№╝џ

у╗ЈУ┐ЄуД»ТъЂТђЮУђЃС║ДућЪуџётє│уГќУЎйуёХтЈ»УЃйСИЇС╝џТ»ћС┐Ют«ѕТђДтє│уГќТЏ┤тЄєуА«№╝їСйєТў»ТѕЉС╗гуџёуА«УЃйС╗јТЅђуі»уџёжћЎУ»»СИГтГдтѕ░ТЏ┤тцџСИюУЦ┐сђѓжџЈуЮђСИЇТќГт«ъУихтњїт»╣уЏ┤УДЅуџёуБеу╗Ѓ№╝їТѕЉС╗гуџётє│уГќС╝џтЈўтЙЌТЏ┤тіатЄєуА«сђѓ

У┐ЎСИфТў»С╗јТЏ┤жФўу╗┤т║дтј╗ТђЮУђЃРђюТГБуА«ујЄРђЮ№╝їтЇ│№╝їТЋ┤СйЊуџёТГБуА«ујЄ№╝їУђЃУЎЉтѕ░ТЌХжЌ┤тЏау┤а№╝їУђЃУЎЉтѕ░ТюфТЮЦуџёУ«Ау«Ќ№╝їуЅ║уЅ▓У┐ЎСИђТгАуџёРђюТГБуА«ујЄРђЮТў»тђ╝тЙЌуџёсђѓтЁИтъІуџёСЙІтГљт░▒Тў»тЏ┤ТБІжЄїуџёт╝ЃтГљсђѓ

ТдѓТІгУђїУеђ№╝џ

1№╝ЅУ«цУ»єУ┐ЎСИфСИќуЋїТў»ТюфуЪЦуџёсђЂжџЈТю║уџё№╝Џ

2№╝ЅУ«цУ»єСйауџёУ«цуЪЦТў»СИЇуА«т«џсђЂТюЅУЙ╣уЋїуџё№╝Џ

3№╝ЅтдѓСйЋуфЂуа┤УЙ╣уЋї№╝їт«ъуј░уфЂуа┤№╝ЪТЅЙтѕ░УЄфти▒уџёу«ЌТ│Ћ№╝їт╗║уФІТїЂу╗Гуе│т«џуџёУЙЊтЄ║у│╗у╗ЪсђѓтЏаСИ║ТѕЉС╗гСИђућЪСИГТюђтцДуџётЈўжЄЈ№╝їТў»ТЌХжЌ┤№╝Џ

4№╝ЅтцЇтѕХРђюТаИт┐ЃУ«цуЪЦРђЮ№╝їтдѓтљїТ»ЈСИфућЪтЉйТЅђтЂџуџёжѓБТаи№╝Џ

5№╝ЅТѕљСИ║СИђтЈ░т╝║тїќтГдС╣ауџёТю║тЎесђѓ

СИќС┐ЌТёЈС╣ЅСИіРђюТѕљтіЪРђЮуџёС╝ЂСИџТѕќУђЁС║║№╝їТЅЊжђџС║єРђюУхёТ║љт▒ѓсђЂжЁЇуй«т▒ѓсђЂтЄ╗уљЃт▒ѓРђЮсђѓ

СИђСИфС║║СИђућЪтЄаС╣јтЈфУЃйтЂџСИђС╗ХС║І№╝їСИђт«ХС╝ЪтцДуџётЁгтЈИС╣ЪтЈфТюЅСИђСИфСй┐тЉйсђѓ

т»╣СИфС║║УђїУеђ№╝їждќтЁѕТў»тЈЉуј░УЄфти▒уџётцЕУхІ№╝їТЅЙт»╗УЄфти▒уџёСй┐тЉй№╝їтйбТѕљТаИт┐ЃУ«цуЪЦтњїСИфС║║уџёу«ЌТ│Ћ№╝Џ

уёХтљј№╝їУ┐ЏУАїтцДУДёТеАтцЇтѕХ№╝ѕУ┤ЮтЈХТќ»ТЏ┤Тќ░т╝ЈуџёжѓБуДЇСИЇТќГУ┐ГС╗БуџёжЄЇтцЇ№╝Ѕсђѓ

У┐ЎТў»СИђСИфС║║СИђућЪтЈфТюЅСИђТгАуџётцДжФўТй«№╝Ђ

№йъжГЂуюЂт▒▒т»е┬ит╝иуЃѕТјеУќдсђїСИђт«ХС╣ІУеђ┬ит╣╗УффТіЋУ│ЄсђЇ

№╝ѕуХ▓ухАуХЊТ┐ЪУЕЋУФќ уХЊТ┐Ът║ДУФЄ С╝ЋтљЇУЕЋУФќ жГЂуюЂт▒▒т»еТћХжЏєТЋ┤уљєтї»уие№╝Ѕ