2015美国最好的退休年金

Bridge Sky-3156 07/16 19100

4.0/1

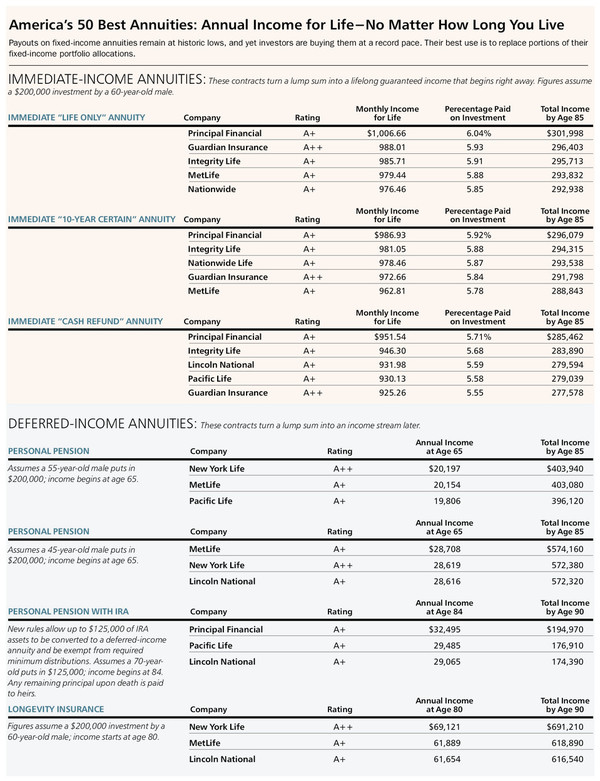

道●琼斯公司旗下的Barron's 杂志最近选出了美国最热门的退休年金产品。

年金是由人寿保险公司提供的退休储蓄工具,最普遍的是「延期年金」(DEFERRED ANNUITY),由投资者逐年存入若干金额,由保险公司给予每年固定利息收益,便是「定息年金」 (FIXED ANNUITY) ;更流行的,是将年金投资在保险公司提供的股票共同基金,便是「变额年金」(VARIABLE ANNUITY) 。前者风险低,但收益也比较低;后者在股票价值上升时,可提供更高的收益,但假如基金价值下跌,投资者是会有亏蚀的风险,除非一直持有年金直到离世。

又因为年金是退休帐户,所以其另一优点是父母为子女申请大学资助(Financial Aid)时,变额年金不列入父母资产内,因此变额年金也不列入家庭自付额(EFC , Effective Family Contribution)中。

通常存入年金的资金是税后的钱,不能扣税,但帐户内的收益可以长期延税,这是年金最大的优点。若有朋友由于税率甚高,在用尽了雇主提供的退休储蓄计划(如401-K等)和「个人退休帐户」(IRA)之类工具后,仍想利用其他延税工具作投资,便可考虑年金。

除了延税的好处外,年金没有最高金额限制,也没有规定每年必须作投资。使用「变额年金」,资金可透过共同基金,分散投资在不同种类的公司股票,得到股票市场较高的长期收益。通常,由一种基金转到另一种基金,手续相当简便,也不会失去延税好处。

年金里包含了「人寿保险」,保证投保人终生每年都有至少一定额度的收入,但这保险与一般人寿保险有别,只是保证帐户持有人在世的时候。此外,生前未花的完年金在交付遗产收益人时,不必通过「认证」(PROBATE) 过程。

一般退休帐户规定,七十岁半时开始提取,并为延税的金额缴税。年金投资者,可选择较迟才开始提取,来增加延税好处。提取时也可按本身情况,在多种提取方式中作选择。

通常各种IRAs, 401(k), 403(b)等税务局的代号,叫做plans。

而CDs, mutual funds, annuities, muni bonds等由银行和金融、保险公司的产品叫accounts。

Accounts就像个人,Plans就像这个人穿的衣服,所以不同的人穿不同的衣服就形成不同的组合来满足投资者的需要。这两组概念是您所购买金融产品的两个不同的组成部分。

比如: CD IRA, 或者 Variable Annuity SIMPLE IRA等。

讲到税务优惠,一定要先赚到钱,那我们就看看投资型的“变额年金”

一般我总是先讲缺点:

变额年金既有税务上的好处,也有下列十大缺点,投资人要避开这些缺点,才能安心享用上述优惠。

(1)变额年金获利取出后要交所得税。取出时所得税率可能较利息税率或长期资本利得(Long Term Capital Gain)税率为高。而Roth IRA并无此缺点,所以投资人要考虑将Roth IRA充分利用后,再考虑投变额年金。

(2)若变额年金获利于五十九岁半前取出,获利还要交10%罚金给国税局。

(3)所有年金(包括变额年金)、401k、Traditional IRA遗产受益人,无法将成本提升(STEP UP)到当时市值,因此受益人不但将获利未上税部份要先交所得税,若超过遗产免税额还要交遗产税。所以投资人若有可能要留财产给子孙,退休时最好先从获利未上税的年金、401k、Traditional IRA取退休金。而五年以上的Roth IRA本来就无须付所得税,Roth IRA遗产受益人更可继续免税复利成长。房地产、股票、基金、及储蓄寿险亦无此缺点,遗产受益人均可将成本提升(STEP UP)到当时市值而免交所得税。

(4)有些变额年金收取极高的费用,像是Mortality and Expense risk charge, Administrative Fees, Fund Expenses, Riders Fees等等,加起来一年收取3%到5%的费用。合理的变额年金这些总费用约在一年1.2%以下,越低越好。

(5)有些变额年金有赎回期(Surrender Period)限制,且赎回期往往高达五到十年。赎回期满前取回或转换(1035 Exchange)有极重的罚款。所以投资人应绝对避免投资有赎回期限制的年金。

(6)有些变额年金仍有年金化(Annuitization)取钱的限制。年金一但年金化后,投资人就失去整个年金的掌握,亦无法将钱留给子孙。所以投资人应绝对避免投资有年金化(Annuitization)取钱限制的年金。

(7)有些变额年金投资项目有限,选择性低。合理的变额年金应至少有50个股票房地产基金及50个债券基金,才能让投资人运用多种投资策略,分散投资风险。

(8)有些变额年金设计许多无关但昂贵的附件(riders),像是Bonus Credits(前面给您红利、后面加您费用), Guarantee Minimum Withdraw(好的变额年金已有足够廉价债券基金提供固定收入), Guarantee Death Benefit(把变额年金当人寿保险来卖)等等。投资人遇到有许多无关但昂贵的附件的变额年金时便要特别小心,要仔细查考到底这变额年金公司是要帮您赚钱,还是要您帮变额年金公司赚钱。

(9)投资人有时需要专业的投资顾问(Investment Adviser Representative)管理变额年金内的基金,但并不是所有变额年金都设计成允许让投资顾问代客管理。

(10)有些变额年金鼓励将个人退休帐户(Traditional IRA, Roth IRA)放入变额年金。个人退休帐户已是延税或免税的帐户,绝无必要放入变额年金。

天使🎯保险&理财

独立的全牌理财服务代理,专业化团队为社区提供各种个人、公司理财方面的:

1)知识

2)策略

3)解决方案 具体包括:

●储蓄、投资、退休金计划:IRA, Roth IRA, SEP IRA, 401(k), 403(b), 529 College Saving Plans, 年金, 共同基金...

●College Planning Program

●Wealth Transfer Strategies

●人寿保险:Term Life, UL, VUL, IUL, Final Expense (Whole Life), Long Term Care (长期护理)。

非常乐意凭自己的专业知识和工作热情帮助每一个家庭建立坚实财务基础。

天使保险&理财

Phone : (347) 688-9832